Platina vytváří poptávkový šok

štítek Investování čtení na 6 minut | přečteno 515×

Dokonce i investoři, kteří se obvykle vyhýbají drahým kovům, by letos neměli zůstat stranou od průmyslu pracujícího s platinou. Nejdelší stávka v jihoafrické historii spolu se stoupající poptávkou v Asii tlačí tento kov zpět do stejného fiskálního schodku, jako v roce 2014 – a to by mohlo mít důsledky pro roky nadcházející. Zatímco zlato zůstává nejrozumnější volbou pro úspory, tak průmyslově využitelné kovy, jako třeba platina, můžou být vhodnou investicí pro ty, kteří míří spíše k čistému růstu.

Čína za volantem

Bližší pohled na poptávku platiny nás, stejně jako u zlata a stříbra, zavede na východ – do Číny a její rychle rostoucí ekonomiky. Zejména na neustále se rozvíjející čínskou střední třídu a její masivní poptávka po nových automobilech, při jejichž výrobě se spotřebuje ohromné množství platiny.

Související

Za posledních 10 let se spotřebovala téměř polovina vytěžené platiny na výrobu automobilových katalyzátorů. Ty používají platinu k čištění emisí motorových vozidel a 95% současných vozů je jimi vybaveno. V celém světě pak dále roste výrobní kapacita aut, k čemuž pak patří i zvyšování emisních standardů, obzvlášť pak na rozvíjejícím se čínském trhu.

Globální produkce aut vzrostla o 4% v roce 2013 na celých 89 milionů kusů. Podle společnosti IHS vzrostou světové prodej automobilů na více než 100 milionů kusů v roce 2018 – to dělá další 12% růst v nadcházejících 4 letech. Můžete se s námi vsadit, že odbyt nepůjde do USA ale do Číny.

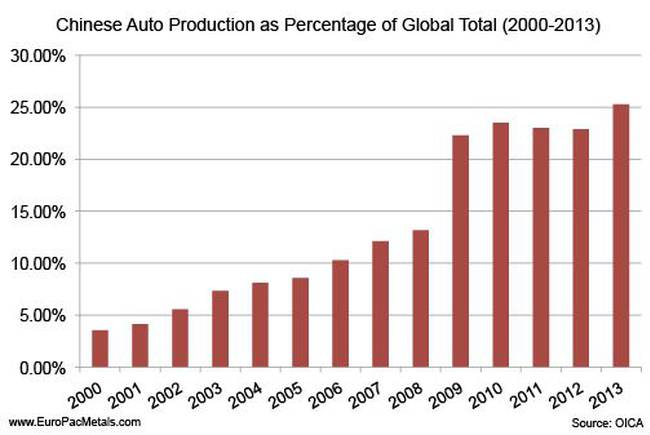

Právě podíl Číny na výrobě aut ve světě expandoval v loňském roce o neuvěřitelných 25%, přitom v roce 2000 zastával pouhá 4% produkce ve světě. Očekáváme, že zde poroste i poptávka, neboť stále více obyvatel Číny si může dovolit pořídit vůz.

Samotná výroba čínský vozidel pak vzrostla o 15% v roce 2013 a měly by růst v tomto roce o dalších 10%. Nové emisní standardy z loňského roku již nutí jejich výrobu k používání více platiny. A vskutku, množství platiny použité v jejich katalyzátorech vzrostlo jen za zbytek roku 2013 o 33%.

Věříme, že tento trend bude nadále pokračovat při snaze čínské vlády řešit jejich ohromující znečištění, které již hraničí s krizí. Právě během minulých týdnů oznámila Čínská lidová republika stažení více než 6 milionů vozidel ze svých vozovek do konce tohoto roku, právě proto, že již více nesplňují přísnější emisní limity.

Platina jako investice

Bezesporu největší podíl na utváření cenové hladiny platiny má průmysl. Avšak platina je stále vyhledávaným drahým kovem v oboru šperkařství. Šperky tvoří více než 25% poptávky platiny a toto číslo stále roste. Trh s nejzajímavějšími čísly nalezneme opět východě.

Čínská poptávka po platinových špercích tvoří 65% poptávky celého světa a očekává se její další růst o přibližně 5 % jen tento rok. Ovšem „velkou rybou“ je zde Indie – přemrštěná dovozní cla uvalené na zlato minulý rok indickou vládou mají za následek velmi vysoké pojistné žlutého kovu a nutí tak zákazníky nahrazovat zlato platinou. Indický trh se šperky tak zažívá expanzi o 30-50% každý rok od začátku tohoto desetiletí. V roce 2014 se očekává navýšení prodeje platinových šperků o dalších 35%.

Zatímco východní investoři skupují „fyzickou“ platinu ve formě šperků, na západě se investice hromadí do relativně mladých ETF fondů krytých kovem. ETF fondy platiny neexistovaly až do roku 2007, a první jihoafrický ETF fond začal až v minulém roce. Za rok 2013 vzrostla suma platiny držené ETF fondy o 55% a dosáhla množství 2.5 milionu uncí (70 873 807.8 g).

S tím jak maloobchodníci a krátkodobí investoři reagují na stejnou úroveň nabídky a poptávky, tak jejich maloobchodní investice můžou z velké části absorbovat podíl již tak omezené nabídky.

Stejně jako u zlata a stříbra věříme, že ETF platiny je z dlouhodobého hlediska horší investicí než investicí do hmotného kovu. Nicméně, mnoho investorů preferuje likviditu, kterou nabízejí, a jako základní datový bod by neměly být opomíjeny.

Poptávka směřuje od otřesů k šoku

Ovšem s novými zdroji poptávky se dodavatelé dostávají po tlak. Pro srovnání množství platiny oproti stříbru a zlatu můžeme uvést, že za poslední desetiletí se ve světě vytěžilo 13,5x více zlata a 100x více stříbra než platiny. Drtivá většina z již tak hubené dodávky navíc pochází z pouhých dvou zemí, a sice Ruska a Jihoafrické republiky. Naneštěstí další problémy těchto zemí tlačí nabídku stále níž na hranici tržního šoku.

Od ledna je ve stávce, proti 3 největším dodavatelům platiny na světě (Anglo-American Platinum, Impala Platinum, a Lonmin), více než 70 000 jihoafrických horníků. Jde tak o nejdelší stávku jihoafrické historie a již nyní se odhaduje, že zredukovaly množství celosvětové produkce platiny o 40%. Díky této stávce tedy nebude tento rok vytěženo zhruba 1 milión uncí.

Bez ohledu na to, jak se budou převážně mzdové problémy řešit, budou mít veliký dopad na platinový průmysl. Právě mzdy jsou jedním z největších nákladů při těžbě platiny, protože Asociace horníků a konstruktérů (AMCU) požaduje zdvojnásobení mezd do roku 2017. Nespokojili se ani se současným 10 % nárůstem.

Současná situace vypadá asi takto: mzdy zákonitě porostou a celý průmysl se bude muset restrukturalizovat tak, aby zvládnul další výdaje. Průměrné globální náklady na výrobu (včetně kapitálových výdajů a nepřímých režijních nákladů), jsou již na hodnotě 1,595 dolarů za unci platiny – cože je 10% nad současnou tržní cenou.

S postupně stoupajícími náklady, analytici předpovídají, že vlivem stávky dojde k uzavření některých dolů společnosti Lonmin a dost možná i ostatních společností. To samozřejmě ovlivní tento průmysl do budoucna. Navíc velké těžební operace v dalších letech nelze začít či přerušit lusknutím prstu a pozdější znovuotevření již zavřených dolů opět povede k růstu ceny za unci platiny.

Mezitím vyvstala možnost, že Ruská anexe na Krymu bude potrestána tvrdými sankcemi ze strany Spojených států a Evropské unie. Je těžké říci, jak moc to ovlivní obrovský těžební průmysl celého Ruska, ale i tak je vidět neuvěřitelný tlak na cenu palladia, dalšího velmi důležitého kovu souvisejícího s platinovým průmyslem. Rusko, jako největší vývozce palladia, začíná být obviňováno, že již vyčerpalo své oficiální zásoby tohoto kovu. Tato domněnka, spolu s informací, že s hrozícími sankcemi odváželo nezvykle velké množství tohoto kovu do Švýcarska, vyhnala cenu palladia na největší hladinu od května roku 2011.

Rostoucí cena palladia a její stále se prohlubující deficit navíc můžou donutit některé výrobce platiti za platinu mnohem více, která může být dokonce v některých typech katalyzátorů účinnější než palladium. Obecně platí, že jakékoliv problémy v ruské těžbě jen vystřelí cenu platiny tak jako palladia.

Příležitost k diverzifikaci

Thomson Reuters předpovídá schodek fyzické platiny nejméně 700,000 uncí jen pro tento rok. To by znamenalo, že cena překročí 1,700 dolarů za unci do konce roku 2014. To je o 18% více, než je současná cena. Johnson Matthey je ještě pesimističtější (nebo optimističtější, z pohledu investorů), a sice s předpovědí schodku dokonce 1,2 milionů uncí, tedy největšího do roku 1975.

Ani největší spekulanti na pokles na poli drahých kovů nemohou popřít ohromný potenciál platiny pro tento rok. Investoři, kteří si již vytvořili pevný základ svých portfolií se zlatem, by měli zvážit, zda do svých portfolií, kvůli navýšení budoucích výnosů, nepřidají platinu.

Zdroj: Peter Schiff