Mohou jenové carry obchody nahradit QE?

štítek Investování čtení na 14 minut | přečteno 531×

Index Nasdaq 100 se v listopadu dostal na své pětileté maximum. Na Wall Street žijí v očekávání, že současný růstový trend, který začal v listopadu 2008 a trvá již pět let a za tu dobu ztrojnásobil svůj zisk je stále v dobré formě a bude pokračovat v růstu ještě šestým rokem. Mnoho běžných investorů má stále obavy z „nemilovaného růstového trhu“ a tak prošvihli růst generovaný ražením mincí. Obrat na indexu S&P 500 začal 9. března 2009 a od té doby se index zhodnotil o 175 %. To je čtvrtý historicky nejdelší růstový trend. Z hlediska peněz akciový trh vygeneroval 13,5 bilionů papírové hodnoty.

Jen za minulý rok vzrostla hodnota akciového trhu USA o 4 biliony. Na druhé straně na dluhopisovém trhu vznikla průměrná ztráta 5,7 %, vypařilo se 2,4 bilionu z hodnoty držené investory v dluhopisech. Rozšiřující se divergence mezi akciemi a dluhopisy získala nálepku „Velká rotace“. Velká rotace je v činnosti již jeden a půl roku. Teprve v druhé půli roku 2013 se rozhodli drobní investoři přidat a vyvedli 193 miliard z dluhopisových fondů a převedli 175 miliard do akciových fondů.

Související

Pro ty kdo chodí proti davu, je zjištění, že se obyčejní investoři rozhodli vstoupit do oblak letícího akciového trhu znamením, že by se měli začít poohlížet, jestli se pátým rokem trvající růst náhodou nenachází na svém vrcholu. Na druhou stranu obchodníci z Wall Street tvrdí, že dravý příval maloobchodních peněz je prorůstové znamení. Znamená to, že stále existuje spousta peněz, které se válí někde bokem. Většinou jsou zaparkovány v peněžním trhu, a jejich uvolnění by mohlo vyhnat zisky na akciích ještě výš. Nicméně dokonce i ti největší zastánci růstového trendu připouštějí, že dlouho očekávaná korekce ve výši okolo 10 % a více se vynoří na obzoru někdy v průběhu roku 2014. Ovšem pak by začala na vyšší úrovni. To by mohlo znamenat začátek nákupní paniky, která by mohla vyhnat index S&P 500 na úroveň 2000 a odtud opět spadnout na dnešní úrovně, což by posloužilo k tomu, že by byl z trhu odstraněn nános spekulantů.

Zastánci růstu akciového trhu tvrdí, že „nemilovaný růstový trh“ je jasná věc a má potenciál růst až na extrémní úrovně a trvat roky až desetiletí, prostě se změnit do Mega růstového trhu, nebo do stabilizovaného růstu, jak se mu také říká. Podotýkají, že zatím největšími nákupčími akcií z indexu S&P 500 jsou samotné firmy listované v indexu. Ty generují každoroční zisk ve výši 1 bilionu USD a drží 2 biliony v hotovosti. Od roku 2009 do roku 2013 utratily firmy 1,5 bilionu USD na zpětný odkup akcií na otevřeném trhu. Samozřejmě, firmy akcie také prodávají, ale čistý rozdíl mezi odkupem akcií a novými úpisy dosahuje neuvěřitelných 1,5 bilionu USD. V loňském roce představoval denní objem zpětných odkupů akcií na indexu Russell 3000 6,4 %. Pro srovnání v roce 2007 to bylo o 4,1 % méně.

Příznivci klesajícího trhu jsou vůči mejdanu se zpětnými odkupy zcela bezmocní. Odhaduje se, že finanční manipulace je odpovědná za 60 % přírůstku v zisku na akcii (EPS) u společností z indexu S&P 500 a snižování nákladů, automatizace a organický růst jsou odpovědné za zbytek. Zastánci klesajícího trhu také podceňují inflační vliv na cenu akcie, který vzniká manipulacemi FEDu a Bank of Japan (BoJ). FED se svým dvojím schématem politiky QE nalije měsíčně do peněžního trhu 1 bilion USD. BoJ napumpovalo v roce 2013 do Tokijského peněžního trhu 56 bilionů jenů (500 miliard USD) Tyto peníze pohánějí akciové trhy v Evropě, Japonsku a v USA.

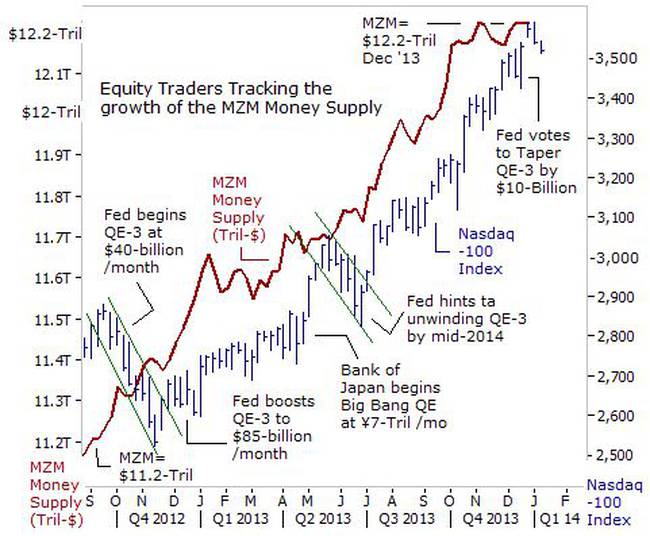

V loňském roce dosahovala korelace indexu Nasdaq 100 s expanzí peněžní zásoby MZM úrovně 87 %. Během čtyř let do roku 2009 to bylo pouhých 36 %. Takže za přihlížení tomu, jak akciový trh USA letí do výšin, začíná být zřejmé, že likvidita produkovaná centrálními bankami neproudí tam, kde je jí nejvíce potřeba, což jsou investice do podnikání, ale místo toho sleduje cestu nejmenšího odporu a končí v rukách spekulujících na další růst akciového trhu.

Čím výše se akcie vyhoupnou, tím rozjařenější se stává management firem a tím více zpětně odkupuje akcie. Vyhání tak akcie na úroveň, při které se jim vyplatí uplatnit zaměstnanecký opční program a nakoupit akcie firmy. Většina takzvaných investic je v současné době jen jednoduchý převod hotovosti do akcií, které tím nafukují své ceny. Politika kvantitativního uvolňování FEDu sice zvyšuje obrat u Tiffany a zvyšuje prodej Ferrari a dobrých vín, ale vyhýbá se zaměstnancům, kteří usilují o alespoň minimální zvýšení mezd na pracovním trhu. Místo toho politika FEDu rozšiřuje nůžky mezi bohatými a chudými v USA, protože 10 % nejbohatších Američanů vlastní 82 % veškerých akcií.

V průběhu roku 2013 došlo k přerušení parabolického růstu indexu Nasdaq 100 a došlo k jeho poklesu o 7,3 %. Bylo to v době, kdy šéf FEDu Ben Bernanke šokoval trh oznámením, že centrální banka přistoupí brzo k redukci peněžních injektáží. Bernanke se poté snažil uklidnit akcionáře vysvětlením, že začátek ukončování QE se nerovná začátku zvyšování centrálních úrokových sazeb. Ty zůstanou zamčeny na své úrovni 0,25 % tak dlouho, že se konce snad ani nedožijeme. Index Nasdaq 100 se tedy velmi rychle zotavil a do konce roku si připsal 27% zhodnocení.

Na svém zasedání 18. prosince 2013 FED oznámil, že začne omezovat měsíční objem peněz putujících do programů QE pro začátek o 10 miliard dolarů měsíčně, počínaje lednem 2014. Tím klesne každoměsíční objem prostředků na 75 miliard USD. Ani toto varování nevyděsilo zastánce růstu a ti pokračovali v nákupu akcií takových letců, jako je Google, Amazon, Price-Line, MasterCard, Visa a Boston Beer.

Šéf centrální banky v Tokiu (BoJ) Haruhiko Kuroda prohlásil, že rozhodnutí FEDu začít omezovat radikální politiku QE3 je pozitivní. Ekonomika USA jeví známky stálého oživení a může pokračovat v růstu bez podpory zvláštních podpůrných stimulů. Bude to pozitivní pro Japonsko i pro celý svět, prohlásil Kuroda. Během jeho prohlášení dosáhl jen pětiletého minima na úrovni 104,60 jenů za dolar. "Upřímně řečeno korekce přílišného posílení jenu mělo pozitivní vliv na japonskou ekonomiku. Zisky společností vzrostly a nálada se zlepšila,“ dodal Kuroda při příležitosti, když index Nikkei 225 prorazil hranici 16 tisíc bodů.

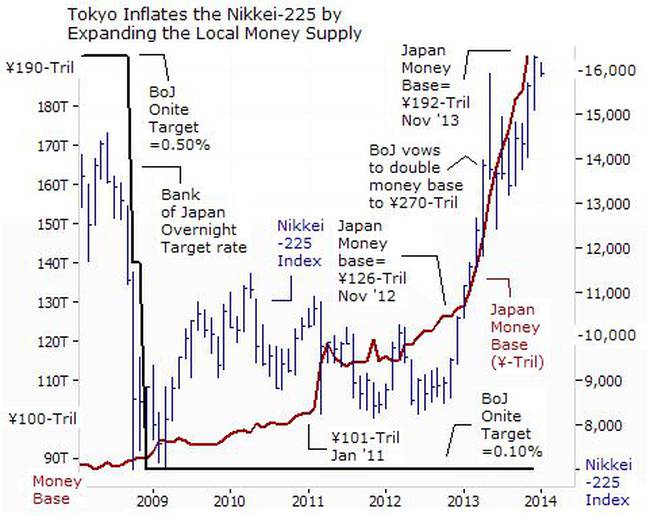

Po své nástupu do funkce slíbil japonský ministerský předseda Shinzo Abe ukončit 15 let trvající deflaci a vymanit třetí největší světovou ekonomiku z recese. Prvním výstřelem „Abenomiky“ bylo uvolnění stavidel BoJ ve snaze oslabit hodnotu japonského jenu oproti hlavním světovým měnám svých obchodních partnerů. V dubnu 2013 přislíbila Japonská centrální banka (Boj) zdvojnásobit peněžní zásobu na 270 bilionů jenů v průběhu pouhých dvou let. "Politika BoJ může nepřímo vést k slabšímu jenu, vyšším cenám akcií a k růstu zisků firem,“ uvedl Abe.

Na setkání 20 nejvyspělejších zemí v únoru 2013 v Moskvě, dostalo Tokio zelenou pro svůj plán agresivního znehodnocení jenu. Každoměsíční objem likvidity vrhané do trhu dosahuje 7 bilionů jenů. Tokio zmanipulovalo znehodnocení jenu o 18 % vzhledem USD, o 23 % vzhledem k euru, o 15 % vzhledem ke korejskému wonu a o 12 % vzhledem čínskému renminbi (juan). Pro Nissan Motor, který generuje 80 % svých příjmů v zahraničí, to znamenalo další růst zisků o 15 miliard jenů (151 milionů USD) pokaždé, když hodnota jenu k dolaru klesla o jeden jen. Sony a Honda Motor generují víc než 65 % zisků v zahraničí, takže také těžily ze slabého jenu. Ve výsledku zisk japonských společností listovaných v širším indexu Topix vzrostl v loňském roce o 74,70 jenu na akcií na rok. V roce 2012 to bylo 50,29 jenů na akcii, v roce 2011, 38,05 jenů na akcii. Index Topix se v minulém roce zhodnotil o 49 %, což je nejlepší zhodnocení od roku 1999. Jeho hodnota dosahuje 4,3 bilionu dolarů.

Carry obchody s japonským jenem vyhnaly index Dow Jones Industrials na historicky vysoké úrovně. Extrémní úsilí BoJ vytvořilo vlnobití, které žene hodnotu jenu dolů a zvedá ceny japonských akcií na Tokijské burze. BoJ si vypůjčil myšlenku kvantitativního uvolňování od FEDu třikrát ji vynásobil a zaplavil trh likviditou. Měsíčně nakupuje za 7,5 bilionu jenů vládní dluhopisy (JGB) a intervenuje přímo na akciovém trhu nákupem fondů vázaných na index Nikkei 225 v objemu 1 bilionu jenů ročně. Do peněžního trhu hodlá Japonská centrální banka nalít 1,4 bilionu USD, což je třetina 5 biliónové japonské ekonomiky.

Výsledek tohoto úsilí pociťují i za mořem. Radikální politika BoJ umožňuje obchodníkům, aby si vypůjčovali japonský jen za prakticky nulové úroky a investovali je do exkluzivních amerických akcií, nebo do vysoce úročených spekulativních dluhopisů. Toto vypůjčování měny s nízkým úrokem a nákup investice s vyšším úročením se jmenuje carry obchod. Ve výsledku je to stejné, jako by vám někdo dával peníze zadarmo, protože v důsledku neustálého oslabování jenu dostanete zaplaceno i jen za to, že si vypůjčíte peníze. Jakmile se stalo zřejmým, že Shinzo Abe vytrvá v politice neustálého oslabování jenu, carry obchodníci začali sklízet dvojité zisky. Zisk z akciového trhu USA a zisk z obchodování na forexu. Vývoj na indexu Dow Jones je pečlivě spárován s vývojem na japonském jenu. Proto obchodníci s americkými akciemi pečlivě sledují vývoj na měnovém páru USD/JPY.

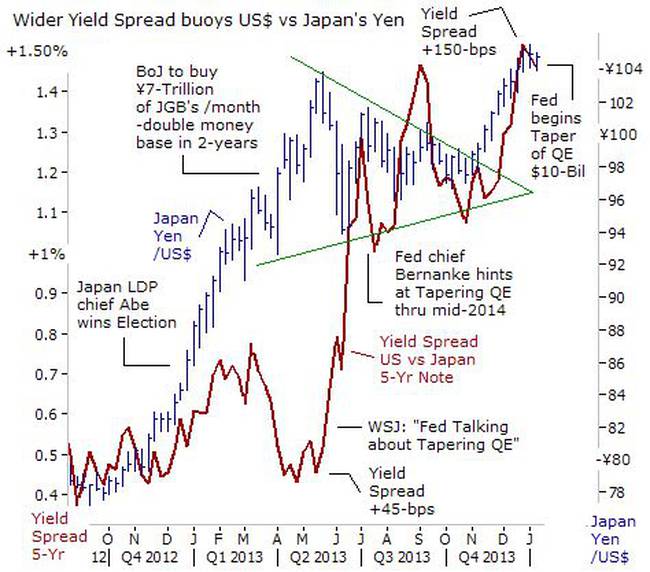

Japonský jen ztrácí půdu pod nohama ve prospěch vyšších úrokových hodnot amerických dluhopisů ze dvou důvodů. V důsledku začátku ukončování politiky kvantitativního uvolňování FEDu a druhým důvodem jeho oslabování je, že ačkoli byl japonský jen považován za bezpečnou měnu, nyní je prodáván, protože obchodníci získali nákupní náladu. Problém s carry obchody je v tom, že je zde dost narváno. V carry obchodech se angažují banky, bankéři, správci hedgeových fondů a další s přístupem k velkým penězům. Z historie víme, že jakmile se carry obchody rozběhnou, všichni chtějí naskočit do rozjetého vlaku. Carry obchodníci sázejí na to, že tyto obchody nikdy neskončí, že oslabování jenu bude pokračovat a výkyvy na jenu budou jen minimální. Proč se strachovat, když to funguje.

Carry obchody se však mohou stát velmi nebezpečné ve chvíli, když si všichni vypůjčí kvanta peněz a vrhnou je všechny do rostoucího trendu, který se začíná zadrhávat. Všechno jde dobře, až do jednoho dne, kdy to začne jít špatně. Jakmile idylka skončí, nastává chaos. Zapomeňte na VIX. Novým indexem strachu je měnový pár USD/JPY. Jakmile začne japonský jen posilovat, je to varovný signál pro světové akciové trhy.

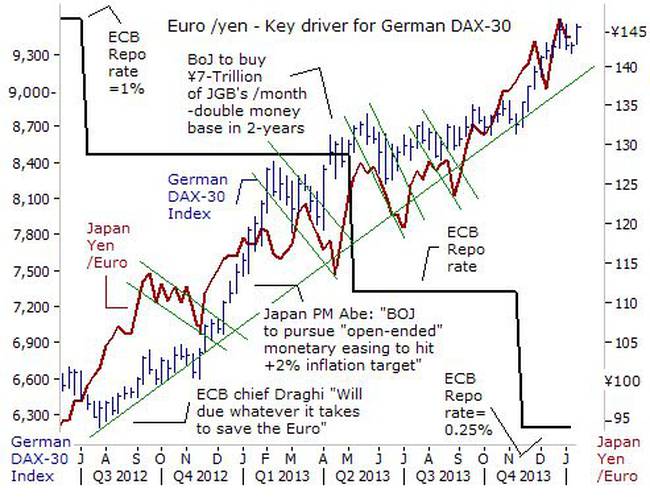

Euro dosáhlo pětiletého rekordu vůči jenu. Měnový pár EUR/JPY pokračuje v posilování a oslabování jenu stojí také za posilováním německého indexu DAX, který také dosáhl historických výšin pouhý rok a půl poté, co šéf Evropské centrální banky (ECB), Mario Draghi slíbil „udělat všechno pro záchranu eura.“ A byla to pořádná změna. Nabídka ECB odkoupit neomezené množství státních dluhů s jejich následným zmrazením odstranila systémové riziko, které bránilo euru vydat se k výšinám. Od té doby získalo euro dalších 50 jenů a nyní si za euro koupíte 145 japonských jenů.

Ruku v ruce s 50% zhodnocením eura vůči jenu kráčí také německý DAX, který byl katapultován v důsledku carry obchodů o stejných 50 %. DAX se nyní nachází na historickém vrcholu nad 9500 body a oproti roku 2007 je o 15 % výš. Tento mohutný růst zaskočil mnoho analytiků. Základem příjmu exkluzivních akcií zařazených v DAXu je export, který firmám přináší 75 % zisku. Během prvních 10 měsíců roku 2013 poklesl celkový vývoz vzhledem k minulému roku o 0,7 % na úroveň 917 miliard euro. Podle úřadu BGA (export a import) se dá přinejlepším očekávat růst vývozu o 1 %. Navzdory výsledku v exportu přesto vyrostla hodnota DAXu až někam do stratosféry.

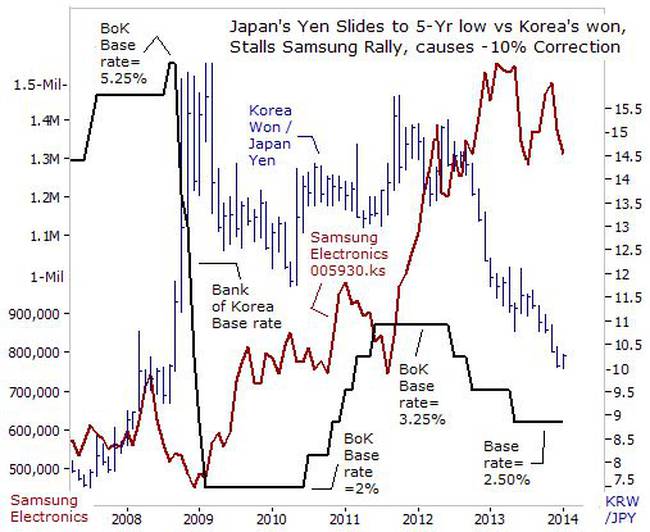

Korea má k „Abenomice“ výhrady. Jakmile začne FED tisknout méně peněz než BoJ, (k tomu dojde někdy během prvního pololetí 2014), o to víc hedgeových fondů naskočí na vlak carry obchodů. To bude mít za následek ještě další oslabení jenu. Evropští exportéři zatím veřejně neroní slzy nad politikou BoJ, která vyhnala euro vůči jenu na pětileté maximum. Oproti tomu korejští oligarchové již silně pociťují bolest. Soul vydal 3. ledna 2014 prohlášení, že je připraven přijmout protiopatření k zastavení znehodnocování jenu vůči korejskému wonu.

Od léta 2011 ztratil japonský jen vůči korejskému wonu již třetinu své hodnoty. Kurz se minulý týden propadl na úroveň 10,15. Je to nejnižší úroveň za posledních pět let, která vyprovokovala korejského ministra financí, Hyun Oh-Seok k prohlášení: „Pečlivě sledujeme úroveň kurzové volatility.“ Pokles jenu na úroveň okolo 10 wonů poslal akcie hlavních korejských exportérů, jako je Hyundai Motor a Samsung Electronics v důsledku růstu obav o konkurenceschopnost těchto firem na světovém trhu o 10 % níž. Tyto dvě firmy tvoří celých 21 % korejského akciového indexu Kospi. Na rozdíl od nafukujícího se japonského akciového trhu, skončil v roce 2013 korejský akciový trh bez viditelného růstu. Oba tyto pilíře indexu Kospi byly strženy klesajícím kurzem jen/won, který je mimořádně důležitý protože jak japonské, tak korejské exportní společnosti se utkávají na celosvětovém trhu o zakázky, ať už se jedná o chytré telefony, televize, auta, nebo námořní lodě.

Několik dní poté, co korejské Ministerstvo financí pohrozilo opatřeními proti poklesu jenu vůči wonu, oznámil Samsung Electronics (005930) první pokles zisků po devíti čtvrtletích růstu. Pokles nastal v důsledku konkurence nových iPhonů od Applu (AAPL) a mnohem levnější čínské konkurence na poli chytrých telefonů. Výsledkem je ve čtvrtém čtvrtletí pokles zisku o 18 % na úroveň 8,3 bilionů wonů. Mezi 24. prosincem a 3. lednem poklesly akcie Samsungu o 10 % a vymazaly tak 19 miliard dolarů z tržní kapitalizace. "Zesílíme sledování zahraničního vlivu, a jestli bude třeba, přijmeme opatření ke stabilizaci situace na finančním a forexovém trhu,“ varoval 3. ledna guvernér Bank of Korea (BoK), Choong-soo. I když BoK pravidelně intervenuje na forexovém trhu, aby pomohla snížit volatilitu kurzu (v listopadu nakoupila 2 miliardy dolarů), stejně toto varování přineslo wonu jen krátkodobý oddech.

Jenové carry obchody zachrání rok 2014. FED na svém posledním zasedání v prosinci sice schválil začátek ukončování politiky QE, ale než dojde k jejímu celkovému ukončení, pořád to znamená, že se do konce roku napumpuje do bankovního sytému USA půl biliónu dolarů. Během stejné doby napumpuje BoJ do finančního trhu jeny v hodnotě okolo 580 miliard dolarů. Toto společné úsilí hodí na trh likviditu ve výši 1,35 bilionu dolarů, která poslouží jako pojistka proti propadu cen akcií listovaných na burzách ve Frankfurtu, Londýně, New Yorku a v Tokiu. Hodnota akcií na těchto burzách dosahuje 34 bilionů USD. Hodnota celosvětového trhu s akciemi je 63,5 bilionů dolarů.

Pokud FED opravdu ukončí QE, poslouží jenové carry obchody jako stabilizátor. S postupným ukončováním QE se úrokový diferenciál mezi pětiletými vládními dluhopisy USA a pětiletými vládními dluhopisy Japonska rozšíří z dnešní úrovně 150 bps na úroveň 200 bps, nebo i výš. Následně může měnový kurz vystoupit na úroveň 110 až 115 jenů za jeden dolar. Protože japonské a americké akcie jsou řízeny kurzem USD/JPY, centrální bankéři mohou žít v naději, že jenové carry obchody prodlouží růstový trend na akciovém trhu i v budoucnosti. „Akciový trh se stal drogově závislým na politice levných peněz FEDu,“ prohlásil republikánský senátor Charles Grassley z Iowy. “Přínosy pro běžné akcionáře jsou přinejlepším diskutabilní. Nikdo nemůže popřít, že riziko je reálné a příliš dlouhé pokračování politiky QE může mít zničující důsledky,“ varoval Grasslley. Kritici Yellenové tvrdí, že FED vytvořil akciovou bublinu a bublinu na realitním trhu. To může přivést ekonomiku opět do vážných potíží. Hodnota indexu S&P 500 vzrostla o 30 %, ale zisky firem vzrostly jen o 5 % a příjmy se nezvýšily. Během stejné doby dosáhly půjčky na nákup akcií historického maxima, což jen podtrhuje přesvědčení, že akciový trh je nyní založen na finanční manipulaci a spekulaci a stojí na chatrných základech finančního pákového financování.

V následujících měsících bude největší hrozbou pro akciový trh pravděpodobně půlprocentní zvýšení výnosů na dluhopisovém trhu v důsledku postupného omezování politiky QE. Nárůst o další procento může nastat v důsledku zotavení na trhu s nemovitostmi, který hraje klíčovou roli v růstu americké ekonomiky. Jak bude FED postupně ukončovat QE, začnou se uměle vytvořené deformace trhu postupně napravovat a cena opět začne reflektovat kolektivní mínění milionů investorů a ne jen hrstky centrálních plánovačů, kteří usídleni hluboko za zavřenými dveřmi manipulují s cenami.

Existuje zde riziko, že ukončování politiky QE3 by mohlo znovuvzkřísit vzepětí internetové bubliny podobné té v roce 2000. Centrální bankéři doufají, že jako pojistka by proti tomu mohla posloužit likvidita plynoucí z jenových carry obchodů, která by mohla pomoci zmírnit nepříznivé dopady na japonském a americkém akciovém trhu. „Existuje veliká nejistota ohledně toho, jak se ukončování finanční politiky projeví v obrovské, celkové finanční rozvaze centrální banky,“ prohlásil 4. ledna guvernér New Yorkského Fedu, William Dudley. “Není pochyb o tom, že mohou vyvstat nezamýšlené vedlejší účinky.“

Zdroj: Gary Dorsch