Pomalu přichází krach dluhopisů – část první

štítky Investování Stalo se čtení na 4 minuty | přečteno 685×

Vypadá to, že 70 let dlouhý cyklus dluhopisového trhu se chýlí ke svému konci.

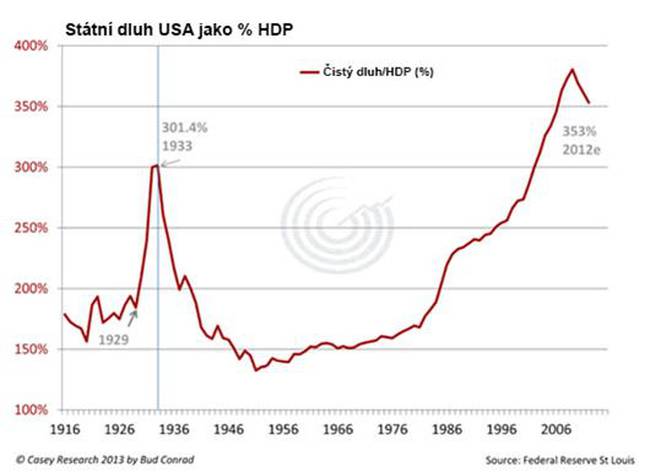

Chceme-li vidět současnou finanční situaci v kontextu, tak se musíme podívat, jaký byl historický vývoj výše dluhů ve vztahu k HDP. Vidíme, že tento poměr dosáhl rekordní výše na začátku současné krize. Došlo k dramatické změně, jaká tu nebyla od doby velké hospodářské krize v minulém století.

Související

Poslední vrchol poměru státních dluhů vůči HDP byl na úrovni 301% během Velké hospodářské krize v roce 1933, kdy se HDP propadlo a dluhy prudce narostly. Současná úroveň tohoto poměru se stala neudržitelnou v roce 2009, navzdory nízkým úrokovým sazbám. Ekonomicky slabí dlužníci si pořizovali hypotéky na splátky svých domů, jako by ceny měly růst navždy. Recese, která způsobila obrat a pokles v grafu je jiná než všechny recese od Druhé světové války.

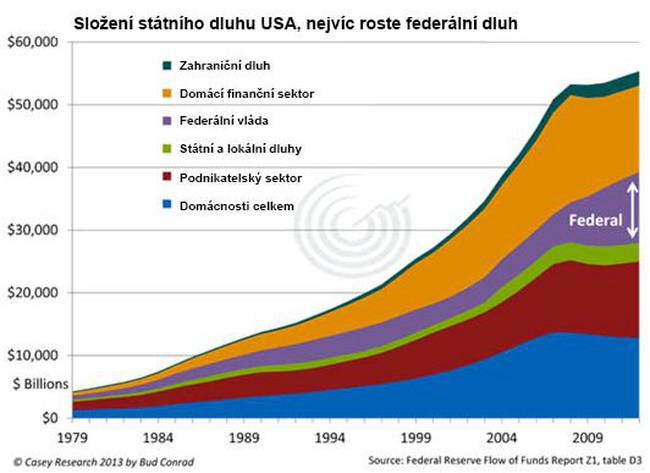

Celkový dluh zahrnuje federální dluhy, státní dluhy, sluhy domácností, dluhy firem, finančních institucí a zahraniční dluh. Velikost jednotlivých složek je ukázána v následujícím grafu a můžeme hodnotit, které z nich jsou stabilní a které dosahují nepřijatelně vysokých úrovní.

Největším problémem je, že federální vláda financuje ekonomiku obrovskými deficity, které mají zpomalit propad v soukromém sektoru. Vidíme, že soukromý sektor své půjčky nezvyšuje, ale federální schodky veřejných financí vzrostly na nebývalou úroveň. Hospodářské oživení je tedy taženo vládními dluhy.

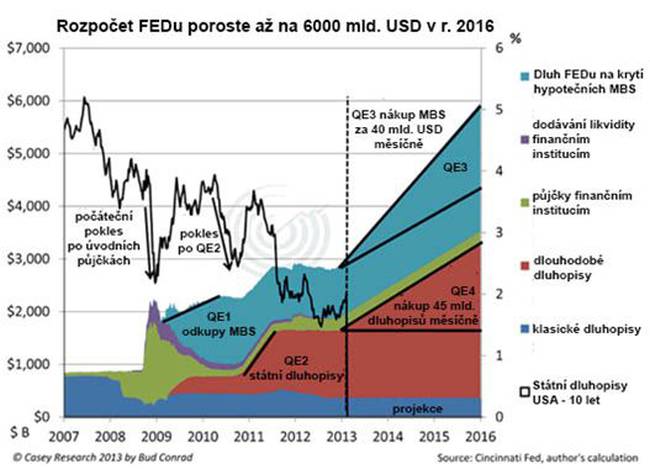

Jasným tahounem této extrémní expanze je vládní dluhopisová bublina, kdy Fed zaplavuje trhy dluhopisy s úrokovou mírou okolo nuly. Další graf ukazuje projekci, jak bude do roku 2016 vypadat rozpočet Fedu, pokud bude pokračovat ve své politice, každoměsíčního odkupu cenných papírů krytých hypotékami (MBS) za 40 miliard USD a prodeje pokladničních poukázek ve výši 45 miliard USD.

Čtyři fáze kvantitativního uvolňování, kterými FED řešil úvěrovou krizi z roku 2008 nám přinesly neuvěřitelně nízké úvěrové sazby a také to začalo tvořit dluhopisovou bublinu. Nákupem příliš mnoha dluhopisů vyhnal FED ceny dluhopisů nahoru, ale zároveň to vedlo k neuvěřitelně nízkým úrokovým sazbám, mnohem menším, než je zdrávo.

Úroveň úrokových sazem desetiletých státních dluhopisů je v grafu vyznačena černou čarou. Vidíme, že po každé expanzi v rozpočtu FEDu následuje prudký pokles ve výši úrokových sazeb. Výsledkem je, že bublina na hypotečním trhu vytváří další bublinu na dluhopisovém trhu, jako výsledek finanční politiky FEDu.

Růst v důsledku politiky FEDu bude pokračovat, takže se dluhopisová bublina díky nízkým sazbám nezhroutí. Nicméně ekonomický efekt stimulačních akcí FEDu se vytrácí a klesá s každou novou várkou peněz poslaných do systému.

Časem se musíme dostat do situace, kdy nový stimulační krok FEDu vyvolá růst úrokových sazeb, protože ty vzrostou v důsledku strachu z inflace z nově vytvořených peněz. Jakmile k tomu dojde, budeme vědět, že nástroje FEDu, kterými může ovlivňovat ekonomiku jsou vyčerpány.

Kam až mohou úrokové sazby klesnout?

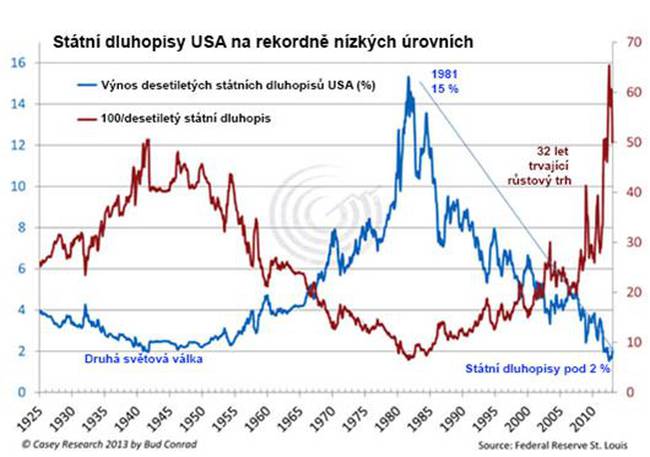

Graf desetiletých státních dluhopisů USA ukazuje, že současná úroveň úrokové sazby je okolo 2 %. S výjimkou krátkého období na podzim minulého roku, kdy sazby byly dokonce 1,5 % se jedná o historické minimum za období 240 let. Tato situace pokračuje navzdory neustále se zvyšujícímu vládnímu deficitu zvyšujícímu se o miliardy dolarů ročně. Jsme na konci 32 let trvajícího růstu cen dluhopisů (poklesu úroků).

Aby vyniklo, jak jsou dnešní sazby extrémní, je v grafu zobrazena červenou čarou invertovaná výše úrokových sazeb (100 děleno úroková sazba). Tento průběh ukazuje pád úrokových sazeb a ukazuje, že rychlost poklesu úrokových sazeb je nyní historicky nejrychlejší.

Podstatné je, že tyto extrémně nízké sazby jsou bezprecedentní, i při pohledu zpět k období Velké hospodářské krize. Pokud se otočí, mají před sebou neskutečně veliký prostor.

Nízké sazby vyvolané FEDem jsou přenášeny do mnoha dalších tržních sazeb, jak je uvedeno v následujících tabulkách. Tyto grafy nepotřebují komentář, protože všechny potvrzují současný pohyb na historických minimech.

Během kreditní krize dávaly spekulativní podřadné dluhopisy nejhorší výsledky, protože se investoři obávali ztráty svých investic v důsledku bankrotu. Výnosy korporátních dluhopisů hodnocených BBB se to týkalo rovněž. Za bezpečnou investici byly v té době považovány státní dluhopisy, takže jejich nákupy vyhnaly jejich cenu vzhůru a úrokové sazby srazily dolů.

Ziskový potenciál na hůře ohodnocených trzích se vypařil a úroky jsou dnes dokonce na ještě nižších úrovních, než když krize začala. Nicméně nezmizelo riziko. Záplava přebytečných peněz hledá sebemenší zisk a to nadále tlačí úroky na stále nižší rekordní úrovně.

Během ropné krize mezi lety 1973 až 1979, inflace dramaticky vzrostla. Současné vládní údaje nevykazují růst inflace. Sice došlo ke skoku v cenách energií, jídla a služeb jako zdravotní péče, nebo vzdělávání, ale díky levné zahraniční výrobě, jsou USA schopny dovážet zboží za atraktivní ceny a celková inflace zatím neodráží masivní tvorbu peněz FEDem. Růst mezd neexistuje, hlavně v důsledku zahraniční konkurence a vysoké zahraniční nezaměstnanosti, která nahrává zahraničním výrobcům.

Inflační tlaky mohou jednoduše převálcovat slabou ekonomiku. Byli jsme toho svědky v případě Zimbabwe, Argentiny, nebo Jugoslávie. Jakmile se věci vymknou kontrole, už se jedno jestli slabá ekonomika vyvolala vládní utrácení a to vedlo k destrukci měny, nebo jestli tomu bylo naopak. Na čem však záleží, aby obyvatelstvo neztratilo důvěru ve vládu a její papírové oběživo.

Následující graf ukazuje vládní inflační údaje, které se zdají v porovnání s tím, co pociťuje běžný občan trochu mimo. Dá se předpokládat, že chaotické chování cen komodit bude pokračovat, takže ceny budou pokračovat v růstu.

Ale i kdybychom vzali tyto vládní údaje o inflaci za své, po odečtení inflace od úrokových výnosů se dostaneme do záporných čísel a to je také neudržitelné.

Příště se podíváme na úrokové míry ve světě.

Zdroj: Casey Research, Bud Conrad