Nemilovaný býčí trh a začátek konce QE

štítek Investice čtení na 14 minut

Současný akciový růst získal nálepku nemilovaného býčího trhu. Akciový trh nyní vstupuje do 57. měsíce svého nepřetržitého růstu. Během této doby se mu podařilo překonat vrchol strachu a obav a od svého minima v březnu 2009 vzrostl do současnosti o více než 170 %.

Historické maximum indexu S&P 500 dosáhlo úrovně 1800. Nicméně až v letošním roce se podařilo akciovému trhu přitáhnout pozornost drobných investorů, kteří letos do akciového trhu investovali 175 miliard dolarů. Ovšem je dobré si připomenout, že během minulých šesti let stáhli drobní investoři z trhu 750 miliard dolarů. Tento „nemilovaný býčí trh“ se řadí na čtvrté místo v historickém pořadí rostoucích trhů. Jestli se mu podaří vyhnout během následujících měsíců poklesu většímu než 20 %, oslaví své páté narozeniny a z hlediska délky bude na historickém šestém místě.

Související

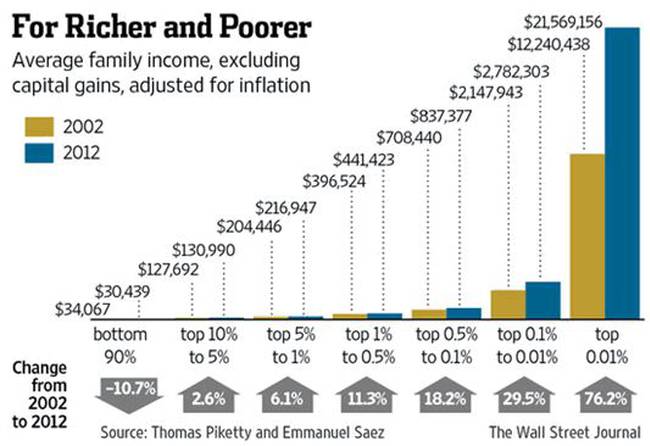

Tohoto působivého úspěchu se podařilo dosáhnout navzdory nejslabšímu oživení ekonomiky USA od dob velké krize v roce 1930. Od nástupu prezidenta Obamy do úřadu, se zisky společností před zdaněním zvýšily dvakrát a dosahují 2 biliony dolarů ročně. Nicméně pro centrální USA se kupní síla obyvatel očištěná o inflaci snížila. Medián příjmu domácností poklesl v únoru 2013 na 51 404 USD, což je o 5,6 % méně než v červnu 2009, tedy na začátku hospodářského oživení. Průměrný příjem 20 % nejchudších domácností poklesl o 8 %, což je hodnota naposledy viděná během Reaganovy éry. Během Obamova hospodářského oživení mnoho dobře placených pracovních míst zaniklo a tato místa byla nahrazena nižší mzdou, nebo přechodem na částečný pracovní úvazek. Tímto vývojem byla nejvíce postižena střední třída. Hodinová mzda v průběhu posledních čtyř let rostla o pouhá 2 % ročně, což je nejhorší výsledek z čtyřletých růstů.

Podle posledních údajů Statistického úřadu překonaly USA bod zvratu a oficiálně vstoupily do období sociálního státu. V dnešní době dostává nějakou formu sociální podpory víc obyvatel, než je počet zaměstnanců na plný úvazek. To není tisková chyba. Na konci roku 2011 (pozdější data nejsou k dispozici) dostávalo nějakou formu sociální podpory 108,6 milionů Američanů. Plně zaměstnaných bylo však pouze 101,7 milionů lidí, a to včetně soukromého a státního sektoru. V USA tak vzniká společnost závislosti na sociálních dávkách a to je z hlediska dalšího vývoje nebezpečné, protože nikdo se dobrovolně nechce vzdát příjmu ze sociálních dávek. Bohatství generované na Wall Street se nepřenáší dolů mezi běžné obyvatele. Vlastníci akcií bohatnou na úkor zaměstnanců.

Graf rozdělení bohatství mezi příjmové skupiny

Federální a státní výdaje na sociální dávky dosáhly během pěti posledních let 5 bilionů dolarů. To je však jen slabý odvar toho, co FED nadělil investorům na Wall Street. Hodnota akciového trhu vzrostla během posledních 57 měsíců o 14 bilionů dolarů. Časopis Fortune ve svém přehledu 500 největších společností uvádí, že průměrné příjmy vrcholového managementu jsou 204 krát větší než příjmy běžného zaměstnance. Tento nepoměr se od roku 2009 zvýšil o dalších 20 %. Ironií je, že tento růst příjmů jde ruku v ruce s ořezáváním mezd a propouštěním zaměstnanců, ve snaze o zvýšení firemní ziskovosti. Teoreticky by měl být růst akcií veden tím, že vrcholový management firem získává 90 % svých odměn prostřednictvím realizace opcí na akcie.

Rozšiřující se nůžky mezi příjmy běžných obyvatel a zisky firem, příjmy vrcholového managementu, prudce rostoucími zisky držitelů akciových portfolií z kategorie extrémně bohatých lidí, jsou přímým důsledkem politiky centrálních bank a vládnoucích struktur ve prospěch finanční elity. V tomto roce každý měsíc vytiskne FED 85 miliard dolarů a ty používá k nákupu vládních dluhopisů a dluhopisů jištěných hypotečními úpisy. Obdobné kroky přijímá i Japonská centrální banka. Evropská centrální banka a Britská centrální banka drží své základní úrokové sazby poblíž nuly a tím podporují finanční oligarchii. Tato koordinovaná politika je zaměřena na přesun spekulativních peněz do akciového trhu, zatímco státní dluhy rostou a ten kdo to všechno platí je obyčejný zaměstnanec.

Akciový trh USA sleduje růst peněžní zásoby MZM. Index Nasdaq 100 je o 32 % výš než před rokem a obchoduje se na nejvyšších úrovních za posledních 13 let. Index S&P 500 je o 27 % výš a užívá si nejrychlejší růst od roku 1998. Nicméně průměrné zisky společností během tohoto roku vzrostly o pouhých 4,5 % a výnosy o 3 %. Akcie s malou tržní kapitalizací, jejichž osud je více svázán s vývojem ekonomiky USA, překonávají výkonností nadnárodní akciové společnosti. Index Russell 2000 vystřelil o 35 %, což je nejlepší výkon od roku 2003 a obchoduje se na 75 krát vyšší úrovni než jsou jeho průměrné roční zisky na akcii. V porovnání s tím roste americká ekonomika v roce 2013 rychlostí 2,3 %.

Aby toho nebylo málo, tiskem peněz podložený rostoucí trh neabsolvoval během 790 minulých dní žádnou korekci větší než 10 %. To je třetí nejdelší období. Od roku 1928 proběhlo 94 korekcí větších než 10 %. Průměrná doba mezi korekcemi je 322 kalendářních dnů. Většina investorů podezřívá FED, že když nastává pokles, začíná nakupovat ve snaze popřít gravitační zákon. Přesto, bez ohledu na to, jak výnosný, populární, nebo odolný býčí trh je, nebude žít věčně. Průměrná délka rostoucího trhu je 58 měsíců, tj. čtyři roky a deset měsíců. K tomuto předělu se dostaneme na začátku ledna. Všech pět býčích trhů, které trvaly pět let, mělo v posledním roce průměrný zisk 21 %.

Investoři by měli držet prsty na tepu doby, protože je evidentní, že současný býčí trh se připravuje na odchod do důchodu. Nikdo vám nezavolá, že máte ukončit své obchody, protože býčí trh právě zemřel. Nicméně nejpravděpodobnější příčiny zániku rostoucího trhu jsou dobře známy. Jsou jimi (1) nadhodnocení. Když se akcie obchodují vzhledem k ziskům na extrémně vysokých úrovních. (2) Mentalita: „Ztráta nepřichází do úvahy, protože akcie přece rostou věčně.“ Výskyt této tržní mánie signalizuje nastupující potíže. Mezi další zabijáky patří (3) nastupující ekonomická recese spojená s poklesem pracovních míst, často bývá předcházena rychlým růstem úroků. (4) Méně časté jsou nenadálé šokové události označované jako „černé labutě“, například válka v Perském zálivu, která vystrašila investory.

Když docházelo v průběhu posledních pěti let k poklesům o 5 procent, investoři nepropadali panice. Místo toho očekávali, že přispěchá FED se svojí záchrannou misí a Bernanke pro udržení životaschopnosti a zvýšení výkonnosti napíchne do žil akciového trhu další, ještě větší dávku drogy QE. Masivní injektáž likvidity do trezorů bank vytvořila adrenalinovou jízdu, která nafoukla akciový trh a přitom minula většinu Američanů. Již neexistuje neviditelná ruka trhu, ale spíš neviditelná ruka FEDu, která prostřednictvím intervencí poskytuje bezpečnou síť pro finanční aristokracii.

Graf vývoje akciového trhu a expanze finanční zásoby MZM

Obchodníci si povšimli, že akciové trhy USA si vedou dobře a korekce jsou jen malé, zřídka přesahující 5 % a délka jejich trvání nepřesahuje měsíc. Průměrná doba zotavení pak trvá zhruba dva měsíce. Zatím co FED vyhnal během posledního 1,5 roku svoji vysokooktanovou peněžní zásobu MZM výš o 1,3 bilionu USD na celkovou úroveň 12,2 bilionu, kombinovaná hodnota akcií na trzích NYSE a Nasdaq vzrostla během stejné doby o 6,5 bilionu dolarů na cenovou úroveň 24 bilionů dolarů. To dává turbo ukazatel beta 5 ku 1. Až s velikým zpožděním si uvědomili drobní investoři, že akciový trh je ovládán FEDem a nikoli fundamentálními ekonomickými ukazateli. Všichni teď chtějí naskočit na ujíždějící vlak, zvlášť když bylo oznámeno jméno super holubice Janet Yellen, budoucí šéfky tiskového lisu ve FEDu.

Čtěte dále: ECB se potácí na hranici deflace a tržních bublin Nekonečný tisk nových dolarů, obrovský dluh a inflace je přesto na takto nízkých číslech?

FED obrátil pravidla hry vzhůru nohama. Špatné ekonomické zprávy jsou důvodem k nákupu akcií, dobré důvodem k prodeji. Dobré ekonomické zprávy jsou důvodem pro prodej, protože v takovém případě by mohlo někoho ve FEDu napadnout, že začne snižovat každoměsíční QE injektáž. Pěkným příkladem je pokles indexu Dow Jones Industrial v polovině června o 700 bodů poté, co Ben „Bublina“ Bernanke naznačil, že by FED mohl začít snižovat rychlost tisku nových bankovek. Jednoduše řečeno, akciový trh je závislý na přísunu levných peněz z FEDu a v menší míře na zisku plynoucímu ze zpětného odkupu akcií akciovými společnostmi.

Během svého vystoupení 12. listopadu 2013, šéf dallaského FEDu Richard Fisher připustil: „Změnili jsme a ovlivňovali jsme trhy pomocí intervencí a chápu, že je to citlivé téma. Nicméně by si měli být účastníci trhu vědomi, že tento program nemůže trvat věčně.“ Na čem nejvíc záleží, není podstata problému, ale to o čem se investoři domnívají, že je podstata problému. A také, jak budou v takovém případě reagovat. Pravda bude to, čemu uvěří většina lidí. Bernanke, Yellen a Evans zatím pevně věří, že jejich drogová závislost na QE je neotřesitelná, stejně jako je neúprosný tlak Bílého domu na monetizaci vládních dluhů.

Graf Stabilní růst zaměstnanosti indikuje, že FED začíná přemýšlet o omezování QE

Kdy nastane kruté vystřízlivění v důsledku ukončení „nekonečného QE“? Ve svém vystoupení v televizním pořadu CNBC James Gorman, generální ředitel banky Morgan Stanley, prohlásil: „Každému se dostalo dostatek varování, že FED začne během následujících měsíců snižovat QE.“ Očekávání, že FED začne snižovat QE, již otřáslo trhy s vládními dluhopisy skupiny G7 a také s trhy drahých kovů. Výnos desetiletých vládních dluhopisů USA vylétl během roku o 120 bazických bodů na dnešní úroveň 2,85 %. V důsledku toho výnosy vládních dluhopisů Austrálie, Kanady a Velké Británie vrostly. Zlato se za rok propadlo o 29 % a stříbro dokonce o 44 %. To vše v důsledku strachu z nastartování snižování QE.

Začátek snižování QE by mohl nastat 19. prosince 2013. „Pokud by nebylo dluhového stropu a neschopnosti americké vlády splácet své závazky, už bychom ho tu asi měli. Očekávám, že určitě nastane v první polovině příštího roku,“ uvedl dále James Gorman v pořadu CNBC. „Víme, že to musí nastat. Žijeme ve stavu přebytečné, umělé likvidity. Pokud někoho počátek snižování QE během několika následujících měsíců překvapí, bude to jeho chyba. Existuje spousta varovných příznaků.“ Gorman dále uvedl, že se domnívá, že pro ekonomiku je nejlepší, aby se postavila na vlastní nohy a „předvedla, jak je na tom se zotavením“, i když se bude QE snižovat.

Bernankův FED by mohl přijmout závěr o snižování QE na svém zasedání 18. – 19. prosince 2013. Mohou tomu napomoci data z pracovního trhu, která uvádějí stálou rychlost tvorby 180 tisíc pracovních míst měsíčně. Společnost ADP, největší zpracovatel mezd, publikovala 4. prosince, že bylo v listopadu vytvořeno 215 tisíc nových pracovních míst. Podle údajů ADP bylo v říjnu vytvořeno 184 tisíc pracovních míst, to je mnohem víc, než analytiky odhadovaných 130 tisíc. Ministerstvo práce uvádí, že v období od srpna do října vznikalo 202 tisíc pracovních míst měsíčně. To je mnohem rychlejší tvorba pracovních míst, než v období od května do června, kdy jich vznikalo 146 tisíc měsíčně. To jsou silné důvody pro začátek ukončování QE3.

Ironií je, že míra nezaměstnanosti může v USA začátkem příštího roku prudce poklesnout v důsledku administrativního vyřazení 1,3 milionu dlouhodobě nezaměstnaných z evidence. Ztráta podpory v nezaměstnanosti může přesvědčit část těchto lidí k hledání pracovního místa a opětovnému zapojení do pracovního procesu. Analytici odhadují, že zapojení těchto lidí do práce by pomohlo snížit nezaměstnanost na úroveň 6,8 %, což je blízko hranice 6,5 %, kterou si FED stanovil jako úroveň pro opětovné zvyšování základní úrokové míry. Samozřejmě, že si tuto hranici může kdykoli libovolně posunout v důsledku tlaku Bílého domu nebo 1 % nejbohatších investorů.

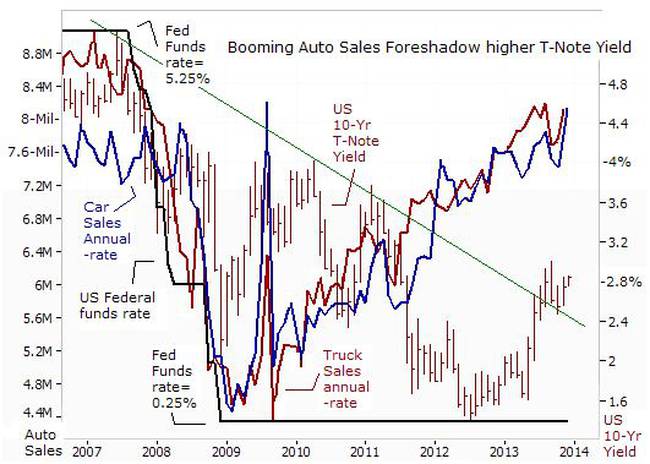

Graf prodejů aut v závislosti na úrokové míře desetiletých vládních dluhopisů

V důsledku QE jsou fundamentální ukazatele k ničemu. V průběhu tohoto roku publikovala společnost Vanguard provozující podílové fondy, že tradiční analytické ukazatele, jako firemní zisky, firemní marže a makroekonomické údaje jednotlivých států, jsou pro určení dalšího vývoje trhů zcela bezcenné. „Problém je v tom, že existuje mnoho dalších vlivů, které působí na akciový trh. Zjistili jsme, že existuje jen slabá a chaotická korelace mezi signály generovanými z fundamentálních dat a následným vývojem na akciovém trhu. Dokonce i z dlouhodobého investičního hlediska. Růst HDP daného státu se velmi liší od prognózy vývoje jeho akciového trhu. To je třeba velmi důrazně připomenout,“ varuje ve své zprávě Vanguard.

Pro spekulanty na růst je pomalý, leč stálý růst americké ekonomiky pod 2 % něco jako pravidelný příjem, který sice může mírně ovlivnit prodej kabelek od Tiffanyho, nebo prodej dobrých vín, případně odbyt Ferrari, nebo nákupy akcií na Nasdaqu, ale efekt této sněhové koule je příliš malý na to, aby přesvědčil FED ke snižování měsíčních 85 miliardových peněžních infuzí. Kromě toho jsou spekulanti na růst přesvědčeni, že snižování QE nikdy nezačne a zajišťovat rostoucí pozice proti ztrátě je čiré bláznovství. Pro spekulanty na pokles je QE jen potvrzením názoru, že politika FEDu stojí na chatrných základech investičního pákového efektu.

Ačkoli investoři nevěří přesnosti údajů z pracovního trhu, které mohou být z politických důvodů zkreslovány, je poměrně obtížné zpochybňovat optimistické údaje přicházející z automobilového průmyslu. Největší automobilky hlásí nejvyšší měsíční prodeje za posledních 6,5 roku. Počet nově prodaných aut v listopadu dosáhl 16,4 milionu kusů. Zákazníkům jsou poskytovány vyšší úvěry, úvěry obsahují možnost zpětného odkupu a délka jejich trvání může být až 10 let. Věřitelé nabízí nižší úrokové sazby a schvalují úvěry i méně bonitním klientům s horším kreditním výhledem. Průměrná půjčka na nové auto ve třetím čtvrtletí dosahovala výše 26 719 USD. To je nejvyšší hodnota za posledních pět let. Průměrná výše úroku je 4,27 %.

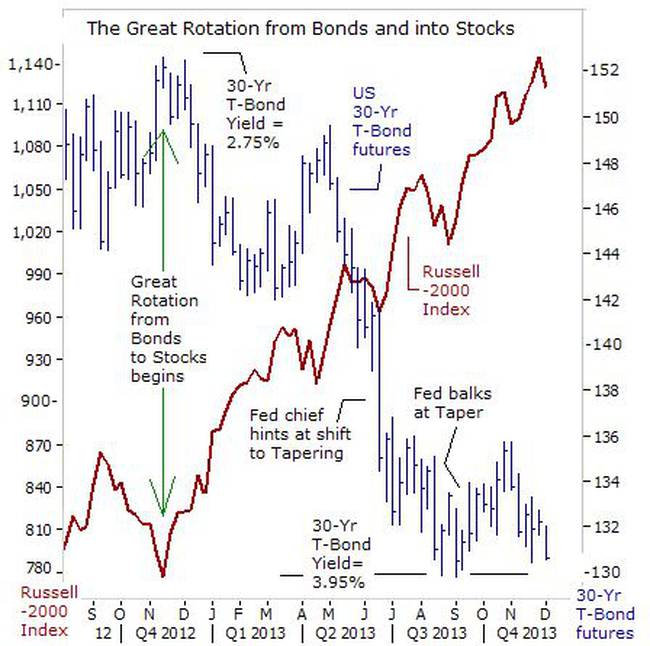

Graf přechodu investic z dluhopisů do akcií

Probíhá „velký přesun“ investic z dluhopisů do akciového trhu. Současný nemilovaný růstový trend byl od roku 1987 také nejodolnější vůči přesunům kapitálu mezi dluhopisy a akciemi. Nicméně to stejně vyústilo v 15 % pokles dlouhodobých vládních dluhopisů a zvedlo úrokové sazby z listopadových 2,75 % na současných 3,90 %. Mezitím během posledních 13 měsíců vylétla hodnota indexu Russell 2000 o 64 %. „Velký přesun“ se proměnil do nebezpečné divergence na poměru mezi indexem Russell 2000 a vládními pokladničními poukázkami, kde tato divergence vylétla do nebes.

„QE navždy“ zdeformovalo ceny akcií i dluhopisů. Nikdo netuší, na jakých cenách by se dnes obchodovalo, pokud by ve hře nebyly nákupy dluhopisů od FEDu. Také není jasné, zda ceny akcií ženou do očí slzy radosti v důsledku optimistického pohledu na budoucí příjmy, nebo zda je úprk do akcií spojen s masivní ztrátou důvěry v papírové peníze, což snižuje ochotu inkasovat fixní úroky, takže nastává posun k investicím do „reálného majetku“ za pomocí držby akcií, které letí vzhůru v důsledku pákových spekulativních zpětných odkupů a rostoucích dividend.

Gill Gross, šéf Pimcos Bond prohlásil, že: „místo logického uvažování vykazuje stále větší množství investorů známky zoufalství,“ v důsledku svého hraní s QE sirkami a s japonskými carry obchody. „Investoři hrají nebezpečnou hru, kterou nekonečná politika levného financování a uměle držených nízkých sazeb změnila v zoufalý hazard.“ FED, BoJ, ECB a Bank of England nastavily taková pravidla, že investoři v podstatě nemají jinou možnost, než vstupovat do stále rizikovějších aktiv, nebo investovat s vyšší pákou. "Přesto analytici ukrytí hluboko v útrobách centrálních bank musí trnout hrůzou, že růst indexu Dow na úrovni 16 000 začne ztrácet dech s tím, jak reálná ekonomika selže ve své snaze dosáhnout oběžné dráhy a to i s nulovou úrokovou mírou a s QE,“ varoval Gross.

S tím, jak je oddalováno rozhodnutí o začátku snižování QE, dostali investoři do dluhopisů šanci snížit svá portfolia. V říjnu tohoto roku varoval prezident Světové banky Jim Yong Kim: „Chceme vyjádřit jasné varování, že rozvíjející se trhy mají jen dvou až tříměsíční prostor k akci, než FED začne snižovat svoje 85 miliardové investice do nákupu dluhopisů.“ Kim ještě prohlásil, že centrální banky se nyní pohybují na „novém území“ a jakékoli snižování finančních stimulů by mělo být postupné.

Je evidentní, že političtí lokajové ve FEDu budou na nějaké úrovni muset udělat první malý krůček a začít snižovat svoje nákupy. Nejděsivější je slabost situace na trhu vládních pokladničních poukázek USA. Pokud dojde k proražení zářijového minima, což se dá z čistě technického pohledu očekávat, nastane další sestupná spirála, která by mohla vynést úroky desetiletých vládních dluhopisů o 50 až 100 bazických bodů výš. Dokonce ani závazek FEDu držet základní sazbu na 0,25 % by nezabránil masakru na trhu pokladničních poukázek. Čínská centrální banka by se mohla začít zbavovat části amerických vládních dluhopisů, které drží v obrovských objemech a USD by se mohl propadnout pod 6 renmimbi (yuanů) za USD. Pokud to nastane, tak by tento vývoj mohl spustit střední (-5%) korekci na rostoucím akciovém trhu. Byla by to v pořadí 18. korekce od března 2009.

Co třeba hlubší 10% korekce? Desetiprocentní korekce se dostavuji v průměru každých 322 dní. Vzhledem k tomu, že poslední 10% korekce skončila před 790 dny, tak ta nastávající má značné zpoždění.

Zdroj: Gary Dorsch