DAX – různé země, různá kultura, lidé jsou lidé a grafy jsou grafy.

štítky Investice Stalo se čtení na 5 minut

Jediná společná věc, která je společná všem kulturám a dokonce i všem náboženstvím jsou peníze. Peníze propojují celý svět. Podíváme se na německý akciový index DAX. Vede se precizním Němcům lépe v obchodování, než například ve výrobě aut? Pravděpodobně ne. Peníze jsou spojeny přímo s jádrem lidské psychiky a jsou základním hybatelem chamtivosti a strachu, alespoň co se týká investování. Jen málokdo to umí zvládat.

Naneštěstí neposkytuje DAX obchodní objemy, které vypovídají o dvou základních principech trhu a to je nabídka a poptávka. Proč je objem tak důležitý? Ukazuje nám jaký efekt mělo úsilí investorů při rozhodnutí o nákupu/prodeji.

Související

V grafu můžete vidět dva stejné cenové rozsahy a stejnou uzavírací cenu. Z toho by vyplývalo, že jsou obě svíčky ekvivalentní. Když však dodáme objem a na první svíčce bude 15000 akcií a na druhé bude 120000 akcií, tak o tomto uspořádání se zcela jistě nedá říct, že je ekvivalentní. Menší objem znamená nedostatek poptávky, vysoký objem znamená nadbytek poptávky a to je důležitá informace, kterou můžeme využít při svém rozhodování.

I přes toto omezení se podíváme na akciový index DAX.

Naše analýza vychází ze způsobu, jakým analyzujeme grafy. V grafech se díváme po aktivitě trhu a porovnáváme ji s historickou aktivitou. Zabýváme se velikostí cenového rozsahu svíček, jejich uzavírací cenou a snažíme se z těchto informací zjistit, kdo vyhrál souboj mezi nakupujícími (nabídka) a prodávajícími (poptávka). Objem u DAXu chybí, takže je analýza ochuzena o tento důležitý detail.

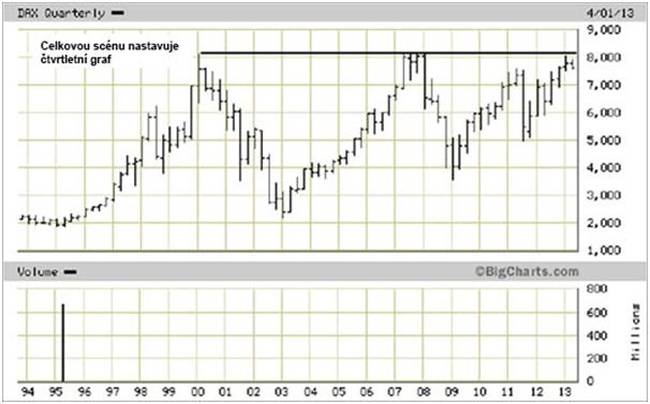

Moc obchodníků se nedívá na čtvrtletní grafy, které představují náš výchozí bod pro porovnání grafů s kratšími časovými rámci. Snažíme se objevit synergii mezi jednotlivými časovými rámci. Někdy se to nepovede, ale když ano, dostáváme dodatečnou užitečnou informaci. Na každém grafu se díváme po úrovních resistence a podpory. Resistence a podpora z delších časových rámců je podstatně důležitější, než z kratších. Když se tedy zadíváme na čtvrtletní graf DAXu, tak na první pohled vidíme resistanci, která začíná na maximu roku 2008, kdy zastavila tehdejší růst. Nyní cena testuje stejné úrovně. První čtvrtletní svíčka (druhá od konce) je nejmenší od minima roku 2011. Úzké cenové rozpětí vypovídá o tom, že nabídka je slabá, neboť jinak by bylo cenové rozpětí širší a cena by vzrostla výš. Poloha zavírací ceny je uprostřed svíčky, což jen podtrhuje slabost v nabídce a také to znamená, že v trhu se objevili prodávající (nabídka).

První čtvrtletí roku 2013 vykazuje slabost, takže se podíváme na kratší časové rámce, jestli se tam nějak neprojeví.

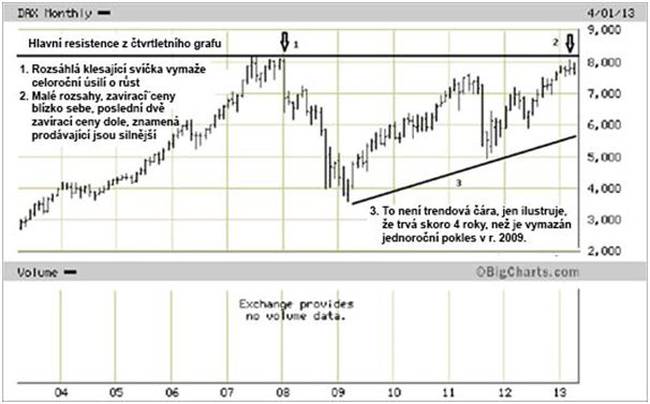

Na měsíčním grafu si všimneme postranního trendu (TR – Trading Range), před šipkou č. 1. Neschopnost vytvořit nové maximum ustanovené v roce 2000 vypovídá o slabé poptávce. Vidíme, že svíčky mají během růstu malé cenové rozpětí. Slabá poptávka otevírá dveře nabídce, protože prodávající si povšimnou neschopnosti ceny vytvořit nové maximum a pokračovat v růstu. Kdyby byly k dispozici objemy, tak bychom mohli tento postranní trend analyzovat důkladněji a možná by z toho vyplynulo výstražné znamení.

Povšimněme si velikosti propadu v bodě 1. Jednoduchý pokles bez překážek (EDM – ease of downward movement) vymazal předchozí celoroční úsilí během jednoho měsíce.

Šipka v bodě dvě označuje malé cenové rozpětí a nedostatek nabídky. Zavírací ceny jsou uprostřed svíček, a to vše nám vypovídá, že v každém měsíci se objevují prodávající a utkávají se s poptávkou nakupujících. To může stejně jako v roce 2007, vyústit v nástup prodávajících a pohnout s cenou dolů.

Porovnejme si velikost EDM v roce 2008 a 2009, a také jak dlouho trvalo, než se cena zotavila a vrátila se zpět na úrovně maxima roku 2007. To vypovídá o tom, že trh je relativně slabý. Je třeba uvést, že současný trend je během několika posledních let rostoucí. Otázkou je, jestli tento rostoucí trend vydrží. Jediné, co můžeme dělat je nechat trh, aby nám sám řekl, jak bude pokračovat.

K hodnocení nepoužíváme žádné fundamentální, ani politické analýzy, nezajímá nás globání hospodářksá situace. Jediná informace, kterou používáme je ta přítomná v grafu. Jakou informaci si z grafu odneseme je záležitostí správného „čtení“ trhu, protože trh samotný dává nejhodnotnější informace.

Když se na týdenním grafu podíváme, jak velký růst následoval po každém lokálním propadu směrem k dalšímu maximu, je evidentní, že růstová hybnost se zpomaluje. Téměř celý růst do bodu C je upracovaný, je zde mnoho postranních pohybů a důvodem je podpora identifikovaná na týdenním grafu. Ještě důležitější jsou resistence a podpory z vyšších časových rámců.

Na týdenním grafu je zakreslena resistence, která byla proražena a nyní slouží jako podpora. Naopak resistence z měsíčního grafu stlačuje veškerou cenovou aktivitu pod sebe.

První týden v březnu měl veliký cenový rozsah a zavírací cena skončila nahoře. Druhý týden (pátá svíčka od konce) měl velmi malou svíčku. Co se stalo s úsilím nakupujících? Vymizelo. To co vypadalo jako silný růst, se změnilo v doznívající růst. Kdybychom měli objemy, mohli bychom si to potvrdit, ale i tak je druhý týden v březnu varovným znamením.

Druhá a třetí svíčka od konce ukazuje větší EDM, širší cenové rozpětí a uzavírací ceny v dolní polovině. To vypovídá o tom, že prodávající přebírají kontrolu.

Obavy vyvolává neschopnost nakupujících dostat cenu výš od podpory. Je velmi důležité zjistit, jak trh na tuto snahu reaguje. Současná reakce není moc dobrá. Jakmile se cena vzdálí od podpory, opět se k ní vrací a trh postupuje v postranním trendu, který začal v polovině prosince a trval do březnového růstu.

Veliké množství testů podpory vypovídá o tom, že poptávka nemá sílu zvyšovat cenu a tedy podpora asi nevydrží. To není odhad, ale obyčejné čtení vývoje aktivity trhu a aplikování logického uvažování.

Obdélník na denním grafu označuje postranní trend od prosince do března. Tento postranní trend vytvořil základ pro následující růst. Jak se vedlo tomuto růstu? Svíčky jsou velmi malé a zavírací ceny jsou vzdálené od vrcholu. To je známkou malé nabídky, malého úsilí, neschopnosti vynést cenu výš. Můžeme si porovnat úsilí růstu do bodu „A“ a poté následující pokles do bodu „B“.

Naše analýza je výsledkem hodnocení všech časových rámců od čtvrtletních přes měsíční, týdenní až po denní. Z pozorovaného vyplývá, že DAX se nachází v kritickém období. Vývoj na akciovém indexu nám může trochu naznačit i vývoj na jednotlivých akciích. V každém případě se můžeme rozhodovat, jestli máme zůstat v obchodech na růst, jestli máme přitáhnout příkazy stop, nebo jestli máme obchody opusti.

Kdyby byly k dispozici obchodní objemy, tak by tato analýza mohla být o něco jednodušší. Nicméně jedna věc platí vždy a všude – v trhu neexistuje žádná záruka.

Zdroj: Michael Noonan