ECB kreslí v písku úroveň, 1,400 dolaru za euro. Část druhá závěrečná

čtení na 6 minut

Guvernér Draghi, který slavně v červenci roku 2012 prohlásil, že ECB udělá vše pro záchranu eura, nyní dělá otočku o 180 stupňů. Na lednové tiskové konferenci prohlásil, že euro se stalo příliš silným a jeho další zhodnocování by mohlo ohrožovat vlažné oživení v eurozóně.

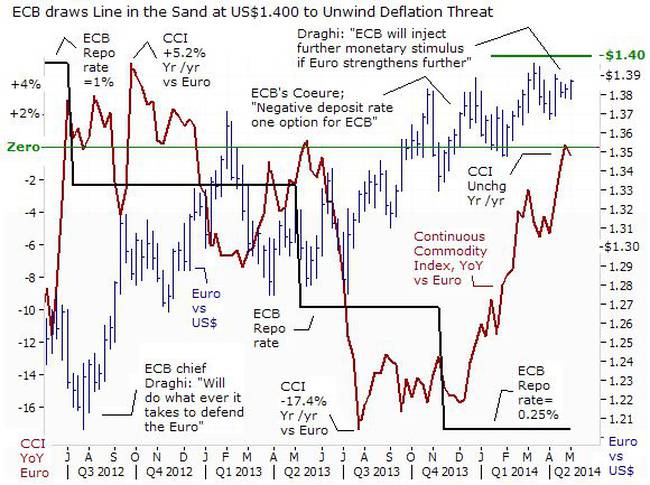

Graf: ECB kreslí do písku úroveň 1,400 EUR/USD a odvrací hrozbu deflace

Související

Modrá čára – kurz EUR/USD, černá čára ECB repo úrok, hnědá čára – komoditní index vůči euru.

I když ECB nemá stanoveny cílové úrovně pro euro, lze je odhadovat z přílivu komentářů většiny členů ECB, které začaly prudce narůstat při kurzu eura k dolaru na úrovni 1,3700. Rétorika se vyhrotila, když se euro blížilo k úrovni 1,4000.

Draghi 12. dubna sám hodil rukavici tím, že „kurz eura k dolaru je důležitý především pro cenovou stabilitu, protože když se řekne cenová stabilita, máme na mysli cenovou stabilitu v obou směrech. Když jsme vzdáleni od 2% míry inflace, pak jsme v situaci, kdy dosažení cenové stability je problém. Směnný kurz eura je pro nás důležitým aspektem“, prohlásil.

Posilování eura také podkopává pokusy ECB o stabilizaci inflace, která se v březnu zpomalila na úroveň 0,7 % ročně, což je hluboko pod inflačním cílem na úrovni 2 %. Je to již sedmý měsíc v řadě, kdy se inflace pohybuje v „nebezpečné zóně“ na úrovni pod 1 %. ECB usuzuje, že 21 měsíční posilování eura sráželo inflaci eurozóny o 0,5 %. I když nízká inflace není tak nebezpečná jako deflace (setrvalý pokles cen zasahující celou ekonomiku), představuje stejné hrozby, jako je odklad spotřebitelských nákupů a snížení zisků společností, což ve svém důsledku vede k zastavení tvorby nových pracovních míst.

Ve své řeči Draghi pokračoval: „Víme, že čím delší bude pobyt míry inflace pod 1%, tím vyšší bude riziko, že se nebude možné v rozumné době vrátit na 2% – jinými slovy, inflační očekávání by mohlo být ve skutečnosti opuštěno a to nechceme.“ Z tohoto důvodu:„další posilování směnného kurzu eura by vyžadovalo další monetární stimuly.“ Člen ECB Benoit Coeure 11. dubna prohlásil: „Úroveň kurzu eura k dolaru je pro naši monetární politiku důležitá. Proč? Protože má vliv na výši inflace a my máme mandát k ovlivňování výše inflace. Čím silnější euro, tím více je třeba měnové akomodace.“

Draghi poté argumentoval, že nízká inflace je do značné míry výsledkem poklesu cen energií a jiných jednorázových faktorů a míra inflace se bude v květnu zvyšovat bez nutnosti zásahu ECB na trhu. Možná má pravdu. V průběhu většiny druhé poloviny roku 2013, byl index CCI (Continuous Commodity Index, koš 17 komodit se stejnou vahou) vůči euru o -15% níže než v minulém roce. Vzhledem k časové prodlevě mezi pohyby cen komodit, a následným vykazováním oficiálních vládních statistik o inflaci, není dnešní minimální míra inflace menší než 1% nijak překvapující. Nicméně, Continuous Commodity Index se v poslední době prudce zvýšil o 10% a dostal se tak na loňské úrovně, což přispělo k odvrácení deflačních tlaků.

Politika ECB je nyní ve stavu „počkáme a uvidíme“, podle toho jaká inflační data bude publikovat v následujícím období EuroStat. Do té doby bude ECB spoléhat na slovní intervence, aby odradila investory od spekulací na proražení psychologické hranice 1,4000 za dolar. Na této úrovni kreslí ECB do písku rudou čáru, nicméně od této úrovně je euro vzdáleno jen 1 %. Možná se větší část obchodníků domnívá, že ECB blafuje výhružkami, že nedopustí další růst eura a spustí radikální měnovou politiku, třeba jako je QE. Možná se pokusí otestovat rozhodnost ECB několika průniky nad hranici kurzu 1,4000 EUR/USD, aby se vidělo, jaká bude odezva od centrálních bank.

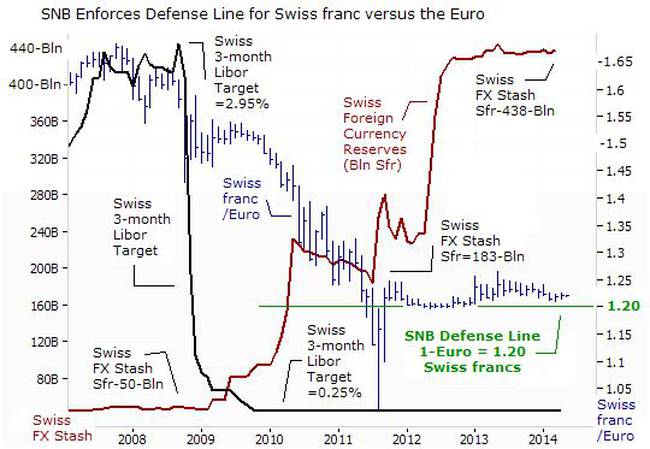

Graf SNB zesiluje obranu kurzu CHF vůči EUR

Modrá čára – kurz EUR/CHF, černá čára švýcarská sazba libor, hnědá čára – švýcarské zahraniční měnové rezervy

Od listopadu 2013 představitelé ECB prohlašují, že pokud to bude nutné, přijmou novou měnovou politiku, která zabrání pádu eurozóny do deflační pasti. I po šesti dalších měsících slyší trhy pořád to samé. Guvernér Bank of France, Christian Noyer varoval 14 dubna: „použijeme veškeré instrumenty, které máme k dispozici, včetně těch nekonvenčních, abychom se efektivně vypořádali s rizikem dlouhodobé nízké inflace“. Ačkoli nemá ECB žádné nové plány, jak udržet kurz EUR/USD před přílišným posilováním, může převzít schéma od Švýcarské centrální banky (Swiss National Bank, SNB), která již dva a půl roku drží úroveň 1,2000, pod kterou nenechá spadnout kurz EUR/CHF.

Směnný kurz pro EUR/CHF pod kterou ho nenechá SNB spadnout, je na úrovni 1,2000. Vyhlásila ho SNB v září roku 2012 s cílem odvrátit recesi a hrozbu deflace. V polovině roku 2012 musela SNB silně intervenovat nákupem eur za 205 miliard dolarů. To bylo v době, kdy krize v eurozóně vrcholila. „Evropská krize může být poněkud méně virulentní, ale ještě nebyla překonána“, prohlásil 25. dubna Thomas Jordan, guvernérSNB. „Pro švýcarské úrokové sazby blízké nule a silný frank je udržování minimálního kurzu stále klíčovým monetárním politickým nástrojem SNB.“

Jordan prohlásil, že SNB je připravena vynucovat tuto politiku nákupem nelimitovaného množství zahraniční měny a pokud to bude nezbytné, přijetím dalších opatření. Tato slovní intervence stačila k tomu, aby finanční investoři během dvou posledních let zůstali stranou. Jordan dále prohlásil, že je těžké předpovědět důsledky, které by to mělo pro Švýcarsko, pokud ECB spustí politiku kvantitativního uvolňování v eurozóně, nicméně SNB je odhodlána pokračovat v souboji s měnovými obchodníky. SNB je veteránem v boji s padajícími spotřebitelskými cenami a proplula dvěma roky negativní inflace a měnového šoku, kdy se v létě 2011 kurz franku propadl na úroveň parity s eurem.

Jens Weidmann, guvernér Bundesbank–hlavní jestřáb odhodil „morální zábrany“ a řekl, že negativní úrokové sazby uvalené depozity držené v ECB by měla být první linie obrany proti přílišnému posilování eura. Weidmann prohlásil, že je nakloněn sterilizaci nákupů dluhopisů, které odkoupila ECB. „Když už diskutujeme o tom, jak napumpovat likviditu do trhu, místo vytvoření nového nástroje, mnohem přímočařejší by bylo pozastavení absorpčních operací, nebo snížení jejich velikosti.“ Ukončení sterilizace by přineslo do finančního systému dalších 175 miliard euro. Weidman dále vyjádřil svoji podporu pro spuštění QE, jako poslední možnosti, aby se zabránilo „nízké inflaci“ v dalším poklesu.

Frankfurter Allgemeine Zeitung uveřejnil 4. dubna článek, ve kterém se uvádí, že QE jako jedna z možností na zvýšení inflace pomocí nákupu dluhopisů by musela být v obrovském rozsahu, pokud by QE mělo mít dopad na zvýšení cen ve všech 18 státech měnové unie. V článku se uvádí, že ECB odhaduje, že na zvýšení inflace o 0,2 % by bylo třeba odkoupit dluhopisy ve výši 1 trilionu euro. Jiné zdroje ovšem uvádějí v takovém případě zvýšení inflace o 0,8 %. Zástupce ECB, Vitor Constancio prohlásil: „Pokud hovoříme o odkupu dluhopisů, hovoříme o odkupu dluhopisů ve všech státech měnové unie.“Dá se očekávat, že ECB začne provádět pumpování likvidity do systému během měsíce června 2014. Tou dobou se dá totiž očekávat dosažení hranice 1,400 pro kurz EUR/USD a hranice úrovně 140 pro kurz EUR/JPY.

Zdroj: Gary Dorsch