Wells Fargo akcie: Způsob jak se vypořádat se strachem

štítek Investování čtení na 4 minuty | přečteno 556×

Co budete dělat, když zjistíte, že přichází další finanční krize? Představte si například, že vlastníte akcie Wells Fargo (WFC) a čelíte obavám, že jejich cena v důsledku možné nové finanční krize klesnou o 70 %. Pokles ceny by nebyl jediným jevem, protože by příjmy společnosti také musely klesnout o zhruba 75 %. Samozřejmě nevíme, jestli taková situace nastane, ale předpokládejme, že by mohla.

Co budete v takovém případě dělat? Zbavíte se akcií Wells Fargo, a budete se jim vyhýbat jako by byly prašivé? Většina investorů pravděpodobně ano. A asi nikdo by si akcie WFC nekoupil, kdyby věděl, že taková situace nastává. Nicméně pohledů na situaci může být víc. Co je pro jednoho katastrofou, může být pro druhého zajímavé. Když se zabýváme myšlenkami o budoucnosti, tak je dobré si uvědomit, že zatímco strach během krátké doby odeznívá, dlouhodobé investiční zaměření zůstává nezměněno. Když budete čelit klasickým „špatným zprávám“, což byl případ Wells Fargo v roce 2009, je velmi pravděpodobné, že vaše vzpomínky na tyto špatné zprávy časem vyblednou.

Související

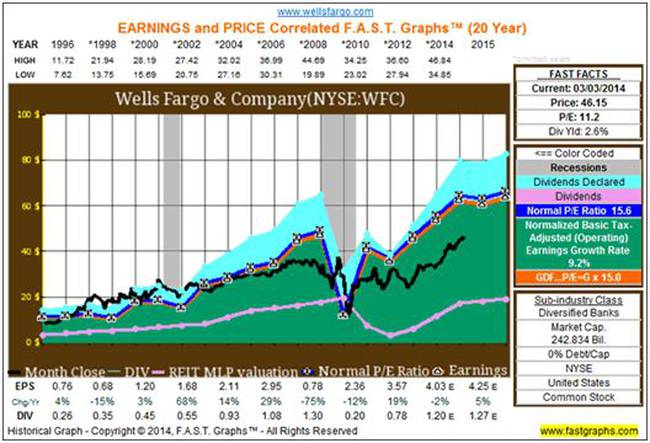

Přistupme však k následujícímu příkladu. Následující graf zachycuje historii WFC od roku 1995. Pro pořádek dodejme, že Wells Fargo podniká již 150 let. V grafu vidíme, že finanční krize opravdu způsobila velmi dramatický vývoj v jednom roce. Zisky společnosti prudce poklesly a to se také projevilo v poklesu ceny akcií.

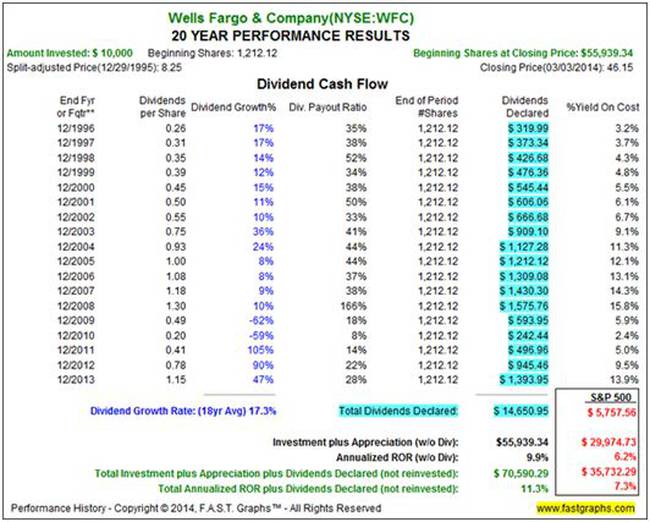

Teď se však podívejme na výkonnost WFC z dlouhodobého pohledu. Od roku 1995 rostla hodnota investice každoročně o 11,3 % zatímco S&P 500 během té doby rostl o 7,3%. Pokud by investor investoval 10000 USD do WFC, tak by jeho investice v současné době dosahovala 70000 USD. Pokud by investoval do S&P 500 měl by 35000 USD. Co se týká dividend, tak tam byl propad střednědobý, ale i tak dividendy od roku 1995 rostly průměrnou roční rychlostí 8 %.

Někdo by mohl namítnout, že se jedná o úmyslně vybraný příklad, který dokládá vyšší výkonnost akcie než indexu. Když se však na to zaměříme, zjistíme, že je obtížné najít období, ve kterém by WFC mělo horší výkonnost než index. Pokud byste nakoupili akcie v roce 1996, pak do současné doby byla každoroční výkonnost akcie vyšší než výkonnost indexu v 94 % případů (17 z 18).

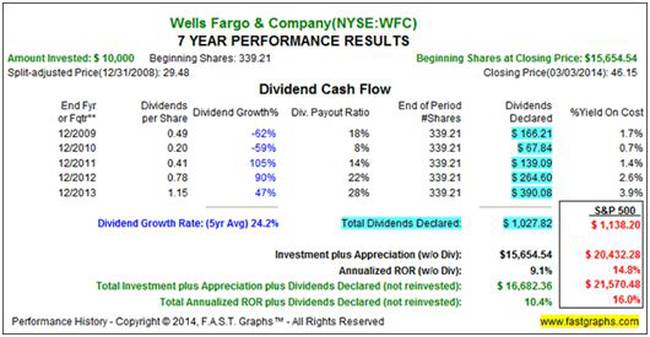

Podezíravý čtenář by mohl namítat, že lepší výkonnost WFC byla před rokem 2009, kdy došlo k 70% propadu. Ale ani nejhorší možný scénář nic nezmění na tom, že z dlouhodobého pohledu byl propad zisku a cen akcií, jen krátkodobou událostí. V následující tabulce je výkonnost akcie od roku 2008. Vidíme, že WFC mělo výkonnost „pouhých“ 10,4 % oproti 16 % na indexu S&P 500. Vypadá to na veliký propad, ale ve skutečnosti jde o jediný takový rok z 18 předchozích let.

Takže pokles na výkonnost 10 % je cenou za správné rozhodnutí nezbavovat se akcií společnosti nakoupených v roce 1996. Samozřejmě velikost dividendového zisku poklesla, ale v současné době se opět dostává na předkrizovou úroveň. Z tohoto příkladu je vidět důležitost dlouhodobého pohledu na investování.

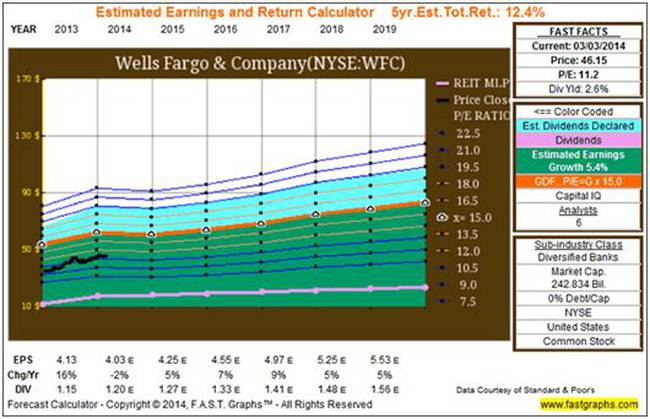

Nyní se můžeme zaměřit na možný budoucí vývoj. V následujícím grafu vidíme, jak analytici ohodnocují možný budoucí vývoj. V grafu je vidět konsensus vedoucích analytiků firmy Capital IQ ohledně následujících čtyř let. Pokud budeme tomuto konsensu důvěřovat, pak by měla hodnota společnosti růst během následujících 5 let každoročně o 12,4 %.

Tento odhad je založen na P/E na úrovni 15. Protože je P/E nyní menší, upravíme o tuto hodnotu růst. I v takovém případě by měl růst dosahovat 8 % ročně. Tento odhad budoucího vývoje na základě velikosti P/E ilustruje, jakým způsobem pracují analytici. Každý investor si může udělat vlastní scénáře na základě vlastního odhadu velikosti P/E.

Výše uvedené neznamená, že by investice do Wells Fargo byla bez rizika. Pokud se podíváme na výroční zprávy společnosti, tak zde najdeme 26 nejrůznějších rizik, které by mohly ovlivnit ziskovost společnosti. Umíme si představit i další rizika. Třeba by nějaká následující finanční krize mohla snížit zisky společnost o 30 %, 40 %, nebo třeba o 70 %. Taková krize může začít zítra, za týden, za měsíc, v příštím roce, nebo v příští dekádě. Ale také nemusí přijít během vašeho života vůbec. Vždy bude existovat období příznivé pro vlastnictví akcií a období nepříznivé.

Důležitou zprávou je, že i kdyby taková těžká doba nastala, z dlouhodobého pohledu si akcie povede dobře. Pokud nepropadnete panice a neprodáte, můžete být za svoji rozvahu odměněni růstem hodnoty a růstem vyplácených dividend. Wells Fargo přežilo nejhorší finanční krizi a nyní tvoří veliké zisky. Hlavním poučením by mělo být, že místo investování se strachem je lepší se zaměřit na vlastnictví dobré společnosti a z dlouhodobého pohledu překonat i nepříjemné období.

By: FAST Graphs