Hypotéky budou zdražovat i letos – na vlastní bydlení dosáhne méně Čechů než v minulých letech

Komerční sdělení

Hypotéky byly ještě před pár roky samozřejmostí, díky které si mohla většina Čechů dopřát vlastní bydlení. Největší nárůst hypoteční trh paradoxně zaznamenal v roce 2021, kdy objem sjednaných hypoték dosáhl rekordních 459 miliard korun. Hypoteční boom by měl však letošním rokem skončit, a to tak, že na vlastní bydlení s pomocí banky dosáhne jen třetina žadatelů.

Na hypotéku letos dosáhne jen třetina žadatelů

Žadatelé o hypotéku v minulých letech využívali výhodnějších podmínek, se kterými si mohli poměrně levně pořídit vlastní bydlení. Do karet jim hrály zejména nízké úrokové sazby, které se v průměru pohybovaly okolo 2 %.

Vše změnila pandemie koronaviru, se kterou začaly růst i úrokové sazby, a to konkrétně v polovině roku 2021. Odpovědí na to byla ještě vyšší poptávka po hypotečních úvěrech, jejichž objem do konce loňského roku dosáhl 459 miliard korun.

Letos nás bude pravděpodobně čekat menší ochlazení, kdy by měla na hypotéku dosáhnout pouze třetina žadatelů. To by se mělo odrazit i na objemu sjednaných hypoték, který by měl být zhruba o 20 % nižší než v minulém roce. Největší vliv na vývoj počtu sjednaných hypoték bude mít hlavně inflace, zvyšování cen nemovitostí, růst úrokových sazeb a také nové podmínky stanovené Českou národní bankou (ČNB).

Postupně jsou tyto změny viditelné i na datech, podle kterých klesá i průměrná výše hypotéky. Ta se aktuálně pohybuje okolo 3,42 milionů korun, přičemž v minulém roce se jednalo o 3,5 milionu korun. Prodlužuje se i doba splácení, která dříve v drtivé většině činila 15 let. Velká část žádostí však teď svojí dobou splatnosti přesahuje 25 let.

Úrokové sazby porostou i nadále

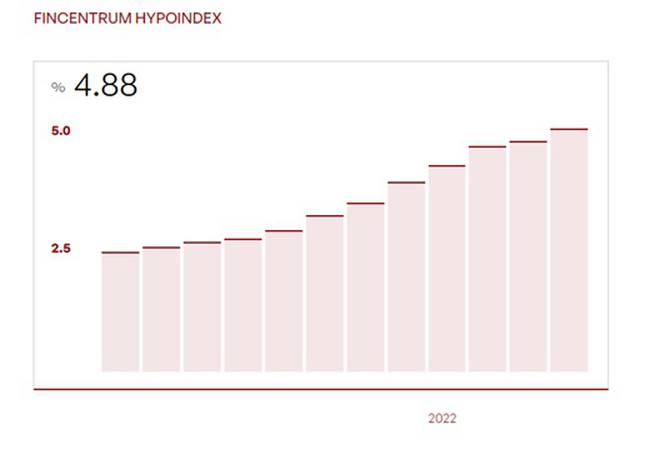

Jak již bylo řečeno, hypotéky budou zdražovat především kvůli růstu základní úrokové sazby, kterou ČNB od druhé poloviny minulého roku zvýšila hned několikrát. Poprvé tak učinila v červenci, kdy základní úrokovou sazbu zvýšila z 2,13 % na 2,23 %.

Právě v tu chvíli se zdvihla první vlna vysoké poptávky po hypotékách ze strany klientů, kteří si chtěli levně zajistit vlastní bydlení. ČNB poté začala přitvrzovat, a to zejména v období, kdy se naplno projevoval růst inflace. Do konce roku se tedy úroková sazba zvýšila na 3,75 %.

K poslednímu navýšení došlo letos v březnu, a to o 0,5 % na celých 5 %. I přesto je stále možné na trhu najít hypoteční úvěry s úrokovou sazbou okolo 4,8 %. Samotná ČNB přitom již avizovala, že plánuje další navýšení. V takovém případě by podle některých předpokladů bylo možné koncem roku sehnat hypotéku pouze s úrokem okolo 6 %.

Zdroj: Hypoindex

Ani to však zatím nesnížilo zájem o ně. Poslední průzkumy ukazují, že nad sjednáním hypotéky přemýšlí letos až 13 % Čechů. Zvyšuje se i počet lidí, kteří by pro koupi vlastní nemovitosti potřebovali cizí zdroj financování – konkrétně se jedná o 60 % občanů, což je o 7 % více než v minulém roce.

Sjednání bude jednoduší pro klienty do 36 let

ČNB se nezaměřila pouze na základní úrokovou sazbu, ale i na podmínky, které musí žadatelé při sjednání hypotéky splnit. Ty se rozhodla změnit u všech žadatelů nad 36 let, a to hned od 1. dubna letošního roku.

Konkrétně se jedná o tři ukazatele, podle kterých komerční banky hodnotí způsobilost klienta k poskytnutí hypotečního úvěru. Prvním z nich je LTV neboli poměr výše úvěru a kupní ceny nemovitosti, která teď představuje 80 %.

Změnil se i ukazatel DSTI, který udává podíl všech měsíčních splátek klienta z jeho čistého měsíčního příjmu. Ve výsledku tak nově mohou splátky všech úvěrů tvořit pouze 45 % čistého měsíčního příjmu. Poslední změnou je přenastavení výše DTI, podle kterého již nesmí dluhy klienta přesáhnout 8,5násobek jeho ročních čistých příjmů.

Větší šanci na získání hypotéky budou mít právě klienti do 36 let, u kterých se zmíněné ukazatele neměnily a mají tak stále možnost využít výhodnějších podmínek. Na druhou stranu budou ale muset stále bojovat s rostoucími úrokovými sazbami.

Někteří klienti se vše snaží řešit buď delší dobou splatnosti či delší fixací, která je podle některých odborníků tím nejlepším řešením – úrokové sazby totiž mohou zůstat na současných hodnotách i několik let, nebo se naopak mohou i zvyšovat. Podle dat už letos vzrostla průměrná doba fixace na 6,5 roku z loňských 6,1 roku. Každopádně je na místě předpokládat, že si hypotéku bude moci dovolit sjednat čím dál tím méně zájemců o vlastní bydlení.

Komerční sdělení